09.09.2019 - Studien

Die DAX-Konzerne nutzen die Spielräume bei der Bilanzierung von Rückstellungen offenbar nicht für bilanzpolitische Zwecke. So gibt es zwischen der Entwicklung der Rückstellungen und der Ertragslage nur einen schwachen Zusammenhang.

Die Rückstellungen der DAX-Konzerne sind in den letzten Jahren vermehrt in den Fokus der medialen Berichterstattung gerückt. Dies gilt insbesondere für die Pensionsrückstellungen, die im Zuge der Niedrigzinsen massiv in die Höhe geschossen sind. Doch hat das Thema auch abseits der Pensions-vereinbarungen in der jüngeren Vergangenheit einen Bedeutungszuwachs erfahren.

So waren es zuletzt wiederholt die Automobilkonzerne aus dem DAX-30, die im Zuge der Dieselaffäre hohe Beträge für Gewährleistungsansprüche zurückstellen mussten. Bei der Deutschen Bank hingegen belasteten in den letzten Jahren hohe Rückstellungen für diverse Rechtsstreitigkeiten die Bilanz. Aktuell sind es die drohenden Schadensersatzzahlungen, die dem Bayer-Konzern als Folge der Monsanto-Übernahme ins Haus stehen könnten, die regelmäßig in der Wirtschaftspresse diskutiert werden. Zuletzt hatte der Konzern verlauten lassen, man habe „auf Grundlage der derzeit vorliegenden Informationen angemessene bilanzielle Vorsorgemaßnahmen für erwartete Verteidigungskosten getroffen“.1 Konkret waren dies zuletzt 1,4 Mrd. Euro.

Während die Konsequenzen auf das jeweilige Quartals- oder Jahresergebnis unmittelbar deutlich werden, bleibt in der Berichterstattung meist außen vor, inwieweit die Konzerne diese Rückstellungen ganz bewusst als Instrument für eine gezielte Ergebnisbeeinflussung nutzen. Zwar sehen weder das Handelsrecht noch die internationalen Rechnungslegungsregeln explizite Wahlrechte bei der Bilanzierung von Rückstellungen vor, die Ermessensspielräume bei Ansatz und Bewertung und die eingeschränkte Nachvollziehbarkeit lassen Rückstellungen jedoch in besonderem Maße für eine verdeckte Bilanzpolitik geeignet erscheinen.

In der vorliegenden Studie wird der Frage nachgegangen, ob es einen Zusammenhang zwischen dem Aufbau bzw. dem Auflösen von Rückstellungen und der Ertragssituation der Unternehmen gibt. Bevor diese Fragestellung auf Grundlage der DAX-30 Konzerne überprüft wird, erscheint es sinnvoll, zunächst auf die wesentlichen Regelungen zur Rückstellungsbilanzierung gemäß International Financial Reporting Standards (IFRS) einzugehen. Zudem erfolgt eine kurze Umschreibung der in Praxis relevantesten Rückstellungsarten.

Rückstellungen zählen ebenso wie Verbindlichkeiten zum Fremdkapital des Unternehmens. Je nach zugrundliegender Bilanztheorie haben sie entweder die Funktion, das unternehmerische Reinvermögen korrekt abzubilden (statische Bilanztheorie) oder die periodengerechte Erfolgsermittlung zu gewährleisten (dynamische Bilanztheorie).

Anders als bei Verbindlichkeiten ist die Belastung, die auf das Unternehmen zukommt, jedoch hinsichtlich der Fälligkeit und/oder der Höhe ungewiss.2 Voraussetzung für die Bildung einer Rückstellung ist, dass das Unternehmen eine gegenwärtige Verpflichtung aus einem vergangenen Ereignis hat, die mit hinreichender Wahrscheinlichkeit zu einem Abfluss wirtschaftlicher Ressourcen führt. Hinreichend wahrscheinlich bedeutet, dass mehr Indizien für als gegen eine Belastung sprechen müssen. Auch muss der Bilanzierende die Höhe dieser Belastung verlässlich schätzen können.3

Wie die Rückstellung konkret zu bewerten ist, hängt vom jeweiligen Sachverhalt ab. Grundsätzlich ist die Höhe der Rückstellung an dem Betrag auszurichten, der nötig ist, um sich der entsprechenden Verpflichtung zu entledigen.4 Geht es hierbei um eine Einzelverpflichtung, bei der jedoch unterschiedliche Schadenshöhen denkbar sind, so ist der wahrscheinlichste Wert anzusetzen.5 Befindet sich das Unternehmen etwa in einem Rechtsstreit, bei dem eine Verurteilung recht unwahrscheinlich ist, so ist hierfür keine Rückstellung zu bilden, selbst wenn dem Unternehmen im Falle einer Verurteilung eine signifikante Strafe drohen würde. Geht das Unternehmen hingegen mit einer Wahrscheinlichkeit von 60 % von einer Verurteilung zu einer Strafe von 1.000 Geldeinheiten aus, so sind die vollen 1.000 Geldeinheiten in der Bilanz auszuweisen.

Besteht hingegen eine Vielzahl von Verpflichtungen, so lässt sich der Erwartungswert der Schadenshöhe bestimmen, indem für jeden einzelnen Schadensfall die jeweilige Verpflichtungshöhe mit der Wahrscheinlichkeit für den Eintritt multipliziert wird.6 So ist es beispielsweise denkbar, dass der Hersteller von Mobiltelefonen seinen Kunden die kostenlose Reparatur fehlerhafter Geräte gewährleistet. Wenn Erfahrungswerte besagen, dass bei 10 % der verkauften Geräte innerhalb der Garantiefrist Schäden am Display auftreten und es bei weiteren 5 % zu Störungen am Mikrofon kommt und die jeweiligen Reparaturkosten 20 € (Display) bzw. 8 € (Mikrofon) betragen, so beläuft sich die anzusetzende Rückstellung demnach auf 2,4 € pro verkauften Endgerät (10 %*20 €+5 %*8 €).

IAS 37.38 stellt heraus, dass die Schätzungen von den Bewertungen des Managements, zusammen mit Erfahrungswerten aus ähnlichen Transaktionen und unabhängigen Sachverständigen abhängen. Für die Unternehmen kann sich jedoch das Problem ergeben, dass es für bestimmte Sachverhalte keine Erfahrungswerte aus der Vergangenheit gibt, was die Bewertung bedeutend erschwert. Zudem weist IAS 37.16 darauf hin, dass es durchaus strittig sein kann, ob überhaupt eine gegenwärtige Verpflichtung vorliegt. In diesen Fällen hat das Unternehmen alle verfügbaren Hinweise, auch die, die ihm erst nach dem Abschlussstichtag zugänglich geworden sind, einschließlich der Meinung Sachverständiger, zu berücksichtigen.7

Falls es sich um Rückstellungen für langfristige Verpflichtungen handelt, bei denen der Zinseffekt wesentlich ist, so ist der abgezinste Gegenwartswert der Belastung in der Bilanz auszuweisen.8 Dies ist insbesondere bei Rekultivierungsrückstellungen relevant, bei denen zwischen erstmaliger Bildung der Rückstellung und tatsächlicher Inanspruchnahme mehrere Jahrzehnte liegen können.

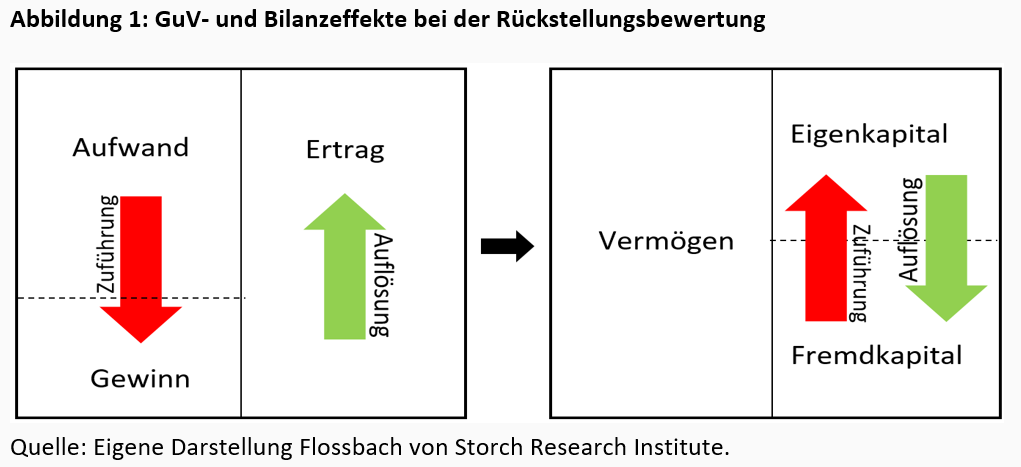

Werden Rückstellungen gebildet, so stellt dies Periodenaufwand dar, der den Gewinn der Betrachtungsperiode mindert. Bilanziell handelt es sich um einen reinen Passivtausch, bei dem Eigen- gegen Fremdkapital getauscht wird. Werden die zurückgestellten Beträge dann in späteren Jahren tatsächlich in der geschätzten Höhe verbraucht, so stellt dies einen gewinnneutralen Vorgang dar. Übersteigt der zurückgestellte Betrag die tatsächliche Belastung, so wird der überschießende Betrag erfolgswirksam aufgelöst. Hieraus wird deutlich, dass Fehleinschätzungen des Managements eine gewinnbeeinflussende Wirkung haben.9

Rückstellungen sind zu jedem Abschlussstichtag zu überprüfen und ggf. anzupassen, falls der entsprechende Bilanzwert nicht mehr der bestmöglichen Schätzung entspricht. Falls es unwahrscheinlich ist, dass der zurückgestellte Betrag überhaupt noch in Anspruch genommen wird, so hat das Unternehmen die Rückstellung aufzulösen.10

Zweifelsohne ist die Transparenz und Nachvollziehbarkeit bezüglich der Rückstellungsbewertung vergleichsweise gering. Subjektive Bewertungen des Managements und von Gutachtern spielen eine wesentliche Rolle, die sich auch auf die Gewinnsituation des Unternehmens auswirken.

Ob sich Unternehmen die impliziten Spielräume zunutze machen, indem sie eine bestimmte Rückstellungspolitik verfolgen, soll im empirischen Teil untersucht werden.

Im Gegensatz zum deutschen Handelsrecht sind Rückstellungen nach internationalen Bilanzierungsregeln ausschließlich aufgrund von Verpflichtungen gegenüber Dritten zu bilden.11 Reine Aufwandsrückstellungen, die auch im HGB nur noch eine geringe Rolle spielen, kennen die IFRS nicht. Bevor die Entwicklung der ausgewiesenen Rückstellungen bei den DAX-Konzernen analysiert wird, geben folgende Erläuterungen einen kurzen inhaltlichen Überblick über die wichtigsten Arten für Rückstellungen. Pensionsrückstellungen sind hier nicht enthalten, da diese kein Bestandteil der anschließenden Auswertung sind.

Personalrückstellungen

Rückstellungen für Personal werden von den Unternehmen in erster Linie für variable Vergütungsansprüche, Jubiläumsgelder, Urlaubsansprüche sowie im Rahmen von Frühpensionierungs- und Altersteilzeitmodellen gebildet. Auch Ansprüche aus Sozialplänen im Rahmen von Restrukturierungen können hier enthalten sein, falls diese von den Unternehmen nicht separat unter den Restrukturierungsrückstellungen ausgewiesen werden.

Restrukturierungsrückstellungen

Plant das Management tiefgreifende Veränderungen, wie die Reorganisation von Geschäftseinheiten oder eine Neustrukturierung der Geschäftsleitung, den Verkauf eines Geschäftszweiges oder die Stilllegung eines Standortes, so entstehen hierbei Kosten. Da die betroffenen Arbeitnehmer bei derartigen Restrukturierungen nicht selten einen wirtschaftlichen Nachteil erleiden, sind für den finanziellen Ausgleich der Betroffenen Beträge zurückzustellen. Diese bestehen vor allem aus Abfindungsansprüchen und Aufwandserstattungen, ebenso aber aus Ausgleichszahlungen für nicht mehr genutzte angemietete Immobilien.

Garantie- und Kulanzrückstellungen

Aufwendungen zur nachträglichen Behebung von Produktmängeln werden von den Unternehmen bilanziell als Garantie- bzw. Kulanzrückstellungen ausgewiesen, je nachdem, ob eine rechtliche Verpflichtung zur Reparatur besteht oder diese Leistungen von den Unternehmen „freiwillig“ vorgenommen werden. Bei der Frage, ob eine Rückstellung auszuweisen ist, kommt es demnach nicht auf die rechtliche, sondern vielmehr auf die wirtschaftliche Verpflichtung des Unternehmens an, entsprechende Ansprüche zu bedienen. Auch ohne rechtliche Verpflichtung kann es für ein Unternehmen aus wirtschaftlichen Überlegungen heraus geboten sein, über gesetzliche Vorgaben hinaus Kulanzleistungen zu erbringen. Zur Schätzung der Verpflichtungshöhe wird auf Erfahrungswerte aus der Vergangenheit zurückgegriffen.

Rekultivierungsrückstellungen

Insbesondere Unternehmen, die im Agrar-, Bergbau- oder Energiesektor tätig sind, haben die Verpflichtung, nach der Verwendung die Wiedernutzbarmachung der genutzten Ressource zu gewährleisten. Beispiele aus dem Energiesektor betreffen die Stilllegung von Kernkraftwerken oder die Demontage von Ölbohrinseln. Grundlage für derartige Verpflichtungen sind in der Regel Verträge oder Verwaltungsakte.

Rückstellungen für Prozess- und Rechtsrisiken

Die zurückgestellten Beträge sollen die geschätzten Zahlungen an die Kläger, Anwaltskosten sowie Gerichts- und Verfahrenskosten abdecken. In den Geschäftsberichten weisen Konzerne regelmäßig darauf hin, dass die getroffenen Annahmen zur Rückstellungsbewertung, insbesondere hinsichtlich des Ausgangs von Verfahren, mit erheblichen Unsicherheiten verbunden sind.

Nachdem die Grundzüge der Bilanzierung und die wesentlichen Rückstellungsarten beschrieben wurden, soll im Folgenden der Frage nachgegangen werden, ob Rückstellungen zu Recht als „Spielball der Bilanzpolitik“ bezeichnet werden. Hierzu ist es notwendig, die Veränderungen der zuvor beschrieben Größen über einen ausreichend langen Zeitraum zu analysieren. Als Datenquelle dienen die Rückstellungspiegel der Konzerne. Diese enthalten eine tabellarische Gegenüberstellung gebildeter, verwendeter und aufgelöster Rückstellungsbeträge. Diese werden um Zins-, Umbuchungs- und Konsolidierungseffekte ergänzt. Die Unternehmen fassen die Rückstellungen oftmals zu den oben beschriebenen Gruppen zusammen, wobei sich der Detaillierungsgrad und die jeweilige Zuordnung von Unternehmen zu Unternehmen teils deutlich unterscheiden können. So werden bei manchen Unternehmen bestimmte Rückstellungen aufgrund der geringen bilanziellen Relevanz unter der Position „Übrige“ subsummiert. Bei anderen Unternehmen hingegen können diese Rückstellungsarten eine große Bedeutung haben.

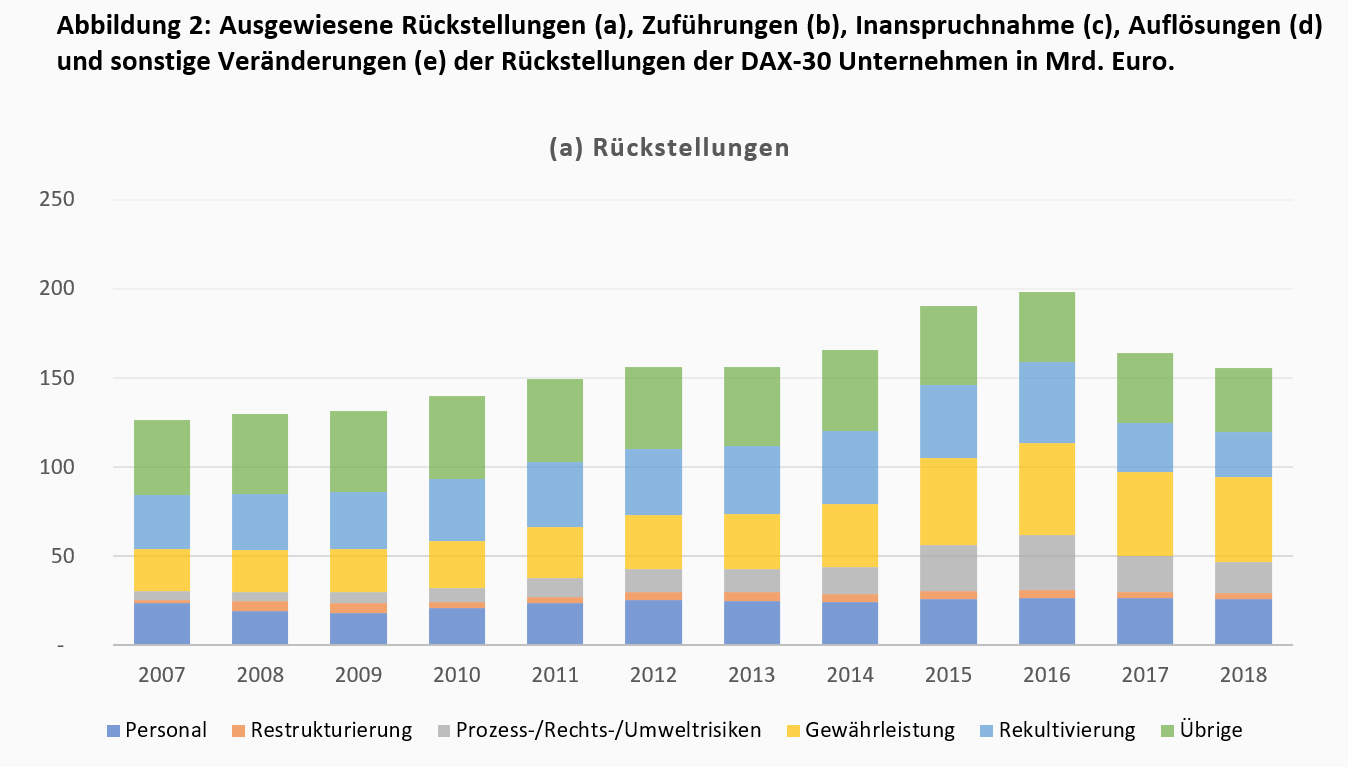

Wie Abbildung 2a zeigt, haben die DAX-30 Unternehmen zum Ende des letzten Geschäftsjahres insgesamt 156 Mrd. Euro an Rückstellungen ausgewiesen. Dies entspricht gegenüber dem Beginn des Analysezeitraums einer Steigerung um 30 Mrd. Euro. Der bisherige Höchststand war im Geschäftsjahr 2016 mit fast 200 Mrd. Euro auszumachen. Hauptgrund für den deutlichen Anstieg im Beobachtungszeitraum waren die hohen Zuführungen zu Gewährleistungs- sowie Prozessrückstellungen, die insbesondere bei den Automobilherstellern BMW, Daimler und Volkswagen zu beobachten waren. Nach den Gewährleistungsrückstellungen, die zuletzt noch 47,1 Mrd. Euro betrugen, macht die Gruppe der „übrigen Rückstellungen“ mit 35,1 Mrd. Euro den zweigrößten relativen Anteil aus. Hierunter fallen etwa Drohverlustrückstellungen, Steuerrückstellungen sowie Beträge, die für die jeweiligen Unternehmen nicht die ausreichende bilanzielle Relevanz haben, um sie unter einer gesonderten Position auszuweisen. Die Rückstellungen für Personal betrugen zuletzt etwa 26 Mrd. Euro, während für Rekultivierungsmaßnahmen 25 Mrd. Euro zurückgestellt wurden. Es bleibt festzuhalten, dass Rückstellungen für Gewährleistungen über die Jahre den größten Bedeutungszuwachs erfahren haben (von 17 % auf 31 %) und mittlerweile den größten Anteil aller Rückstellungsarten innehaben. Demgegenüber ist der Anteil des Sammelpostens „Übrige“ am deutlichsten zurückgegangen (von 43 % auf 23 %). Dies dürfte in erster Linie auf den gestiegenen Detaillierungsgrad bei der Berichterstattung der Unternehmen zurückzuführen sein.

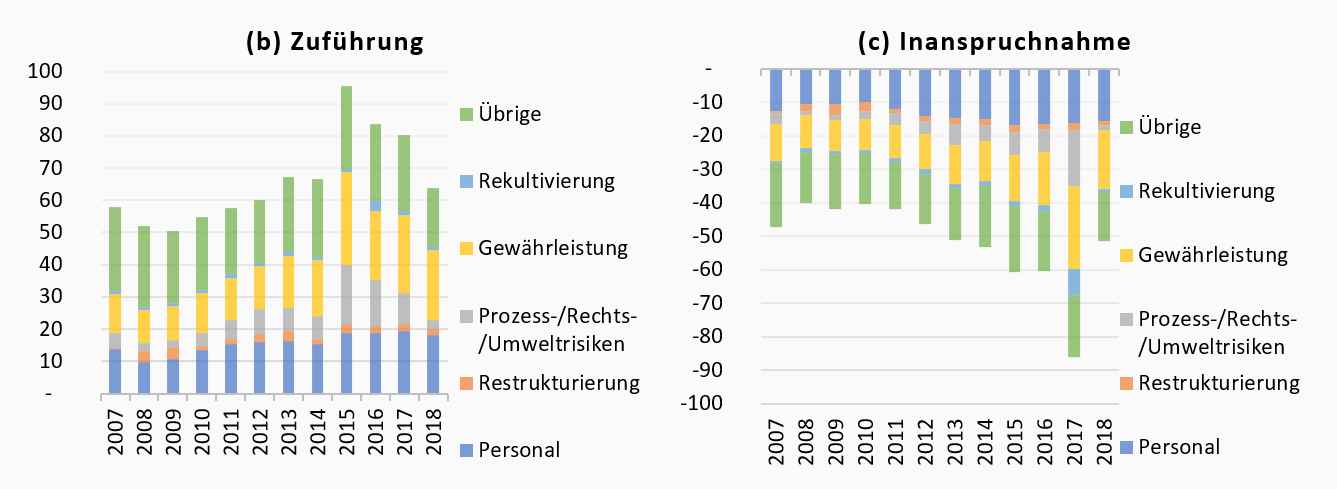

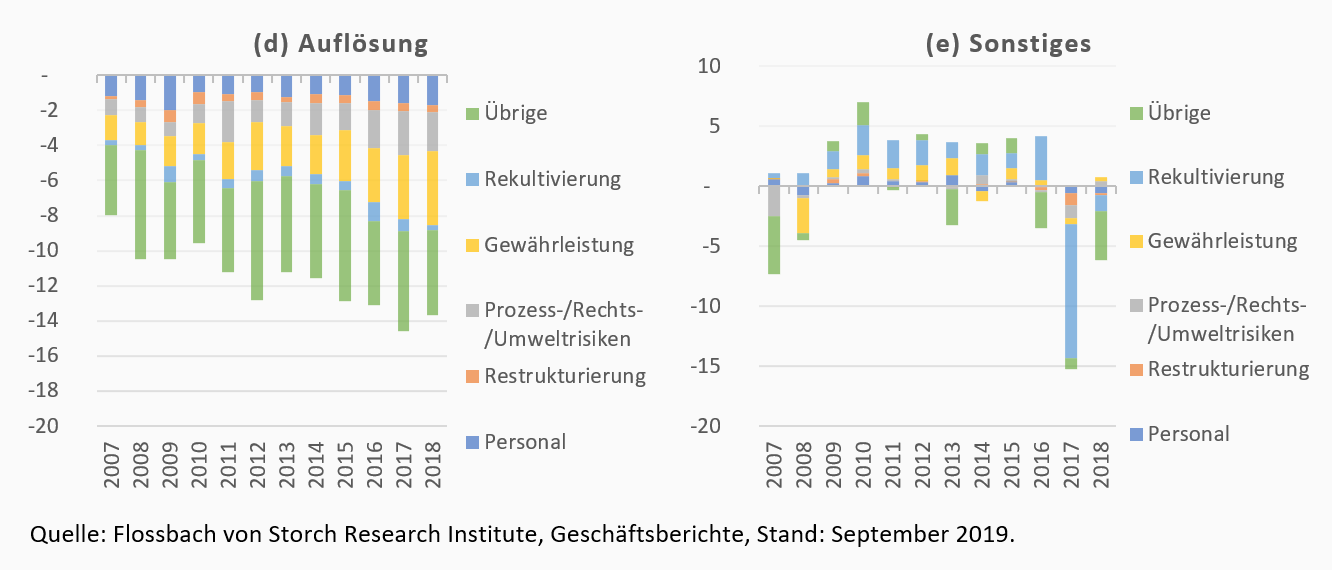

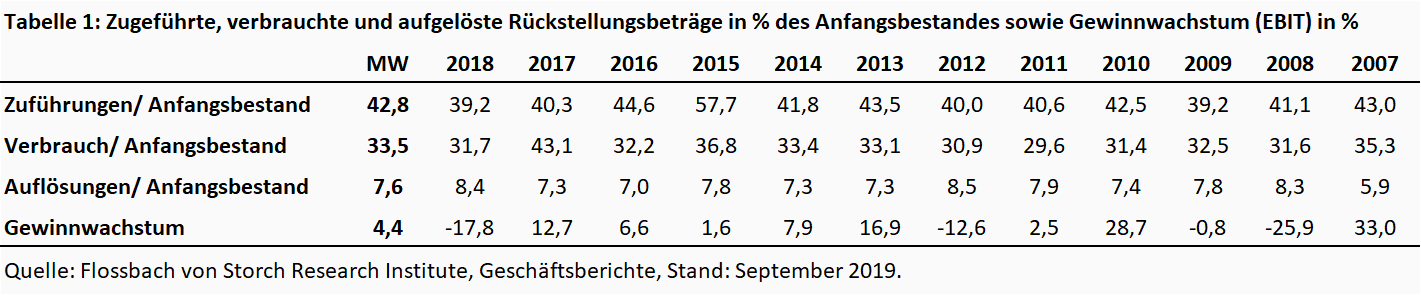

Vergleicht man die zugeführten mit den in Anspruch genommenen Beträgen, so zeigt sich, dass die zugeführten Beträge in Summe in jedem Jahr in etwa 8-10 % hinter den verbrauchten Beträgen zurückbleiben (Tabelle 1). Während die Zuführungen in Relation zum Anfangsbestand im Durchschnitt 42,8 % betragen, wird im Durchschnitt in etwa ein Drittel der Rückstellungsbeträge (33,5 %) in Anspruch genommen und 7,6 % werden wieder aufgelöst. Die jährlichen Schwankungen sind relativ gering. Einzig das Jahr 2015 sticht heraus, was auf die hohen Zuführungen zu den Gewährleistungsrückstellungen des Volkswagen-Konzerns in Höhe von 19,3 Mrd. Euro zurückzuführen ist, was die Relation der zugeführten Beträge im Verhältnis zum Anfangsbestand auf 57,7 % hat ansteigen lassen.

Ob die Unternehmen die Zuführung bzw. die Auflösung von Rückstellungen gezielt nutzen, um eine ergebnisglättende Bilanzpolitik zu verfolgen (Income Smoothing), lässt sich mittels einer Gegenüberstellung der Beträge mit der jeweiligen Ertragssituation zumindest indikativ beantworten. Dieser Überlegung folgend, sollte eine hohes Gewinnwachstum mit hohen Zuführungen und niedrigen Auflösungen einhergehen. Demgegenüber würden wirtschaftlich schwache Jahre mit geringen Zuführungen und hohen Auflösungen einhergehen. Hierzu wird die Ertragslage zunächst um die jeweiligen Zuführungen bzw. Auflösungen korrigiert. So werden Zuführungen (Auflösungen) zum Ergebnis hinzuaddiert (subtrahiert), da diese vorher als Aufwand (Ertrag) durch die Gewinn- und Verlustrechnung geflossen sind.

Wie Tabelle 1 zeigt, ist der Zusammenhang zwischen der Rückstellungsveränderung und der Ertragslage auf Gesamtindexebene aufgrund der geringen Schwankungen der Relationen zwar nur schwach ausprägt, allerdings durchaus erkennbar. So gehen Jahre, die durch steigende (rückläufige) operative Gewinne geprägt sind, mit überdurchschnittlichen (unterdurchschnittlichen) Zuführungen einher. Eine Ausnahme stellt hier das Jahr 2015 dar, das allerdings durch den oben beschriebenen Ausreißer beeinflusst ist. Zudem sind in diesen Jahren leicht überdurchschnittlich hohe Auflösungen auszumachen. Die Korrelation zwischen dem Anteil neu zugeführter Beträge und dem Gewinnwachstum beträgt 0,15, der zwischen dem Anteil aufgelöster Beträge und dem Gewinnwachstum liegt bei 0,31. Darüber hinaus geht eine schwache Ertragsentwicklung mit geringen Verbräuchen einher, die sich wie zuvor beschrieben allerdings nicht auf die ausgewiesenen Gewinne auswirken, da es sich bei der Inanspruchnahme von zurückgestellten Beträgen um einen gewinnneutralen Vorgang handelt.

Die Beobachtungen decken sich demnach zwar mit den zuvor abgeleiteten Vermutungen, allerdings sind die Zusammenhänge recht schwach und demnach ökonomisch nicht signifikant. Es ist jedoch zu beachten, dass es auf Indexebene zu einer Vermischung der unternehmensindividuellen Werte kommt, weshalb es zielgerichteter ist, der Fragestellung auf der Ebene der einzelnen Unternehmen nachzugehen.

Das vorherige Bild des Zusammenhangs zwischen den Zuführungen und der Ertragslage bestätigt sich hier. Allerdings verfügt der Korrelationskoeffizient von 0,10 weder über statistische Signifikanz, noch zeigt er ökonomische Relevanz an. Unternehmen nutzen demnach eine gute Ertragslage nicht für den Aufbau von stillen Reserven. Ebenso wenig scheint es einen Zusammenhang zwischen einer schwachen Ertragslage und der systematischen Auflösung von zurückgestellten Beträgen zu geben. Der Korrelationskoeffizient beträgt hier gerade einmal 0,04. Das Auflösen von Rückstellungen geschieht demnach unabhängig von der Ertragslage.12

Resümierend lässt sich festhalten, dass Rückstellungen offenbar nicht im Rahmen bilanzpolitischer Strategien als Instrument eingesetzt werden. So deutet die Auswertung weder auf eine vorsätzliche Glättung, noch auf eine Minimierung bzw. Maximierung des ausgewiesenen Ergebnisses hin.

Rückstellungen haben aufgrund impliziter Spielräume bei Ansatz und Bewertung ein hohes bilanzpolitisches Potenzial. Ob und in welcher Höhe Rückstellungen zu bilden sind, hängt zu bedeutenden Teilen von Einschätzungen des Managements ab. Da sich Zuführungen und Auflösungen von Rückstellungen unmittelbar auf die Ertragslage auswirken, erscheint ihre Bilanzierung aus Managementsicht vor dem Hintergrund der mangelnden Transparenz in besonderem Maße für das Verfolgen bilanzpolitischer Motive geeignet.

Die Auswertung der Konzernabschlüsse der DAX-30 Unternehmen hat jedoch keine Hinweise ergeben, die darauf hindeuten, dass Rückstellungen als Instrument der Bilanzpolitik verwendet werden. So zeigt sich kein signifikanter Zusammenhang zwischen der Ertragslage eines Unternehmens und den Zuführungen bzw. Auflösungen von Rückstellungen.

1 Bayer Geschäftsbericht 2018, S. 251.

2 IAS 37.11.

3 IAS 37.14/15.

4 IAS 37.36/37.

5 IAS 37.40.

6 IAS 37.39.

7 IAS 37.15/16.

8 IAS 37.45.

9 Zwar hebt der IFRS-Standardsetter hervor, dass aufgrund der Unsicherheiten beim Abschätzen der Belastungen Vorsicht angebracht sei, damit die Belastungen nicht unterschätzt werden. Dies rechtfertige allerdings ebenso wenig die Bildung übermäßiger Rückstellungen. Zwar seien Rückstellungen naturgemäß in höherem Maße unsicher, doch beeinträchtige dies nicht die Verlässlichkeit von Abschlüssen, da die Verwendung von Schätzungen nun einmal wesentlicher Bestandteil bei der Aufstellung von Abschlüssen sei.

10 IAS 37.59.

11 IAS 37.20

12 Die Ergebnisse ändern sich nicht, wenn man lediglich Rückstellungen beachtet, bei deren Bewertung vergleichsweise große Ermessensspielräume existieren (Rückstellungen für Rechts- und Prozessrisiken und Rückstellungen für Gewährleistungsverpflichtungen).

16.05.2019 - Unternehmen

Rechtliche Hinweise

Die in diesem Dokument enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen des Verfassers zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Ansicht und die Zukunftserwartung des Verfassers wider. Die Meinungen und Erwartungen können von Einschätzungen abweichen, die in anderen Dokumenten der Flossbach von Storch AG dargestellt werden. Die Beiträge werden nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. (Mit diesem Dokument wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet). Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen ist ausgeschlossen. Die historische Entwicklung ist kein verlässlicher Indikator für die zukünftige Entwicklung. Sämtliche Urheberrechte und sonstige Rechte, Titel und Ansprüche (einschließlich Copyrights, Marken, Patente und anderer Rechte an geistigem Eigentum sowie sonstiger Rechte) an, für und aus allen Informationen dieser Veröffentlichung unterliegen uneingeschränkt den jeweils gültigen Bestimmungen und den Besitzrechten der jeweiligen eingetragenen Eigentümer. Sie erlangen keine Rechte an dem Inhalt. Das Copyright für veröffentlichte, von der Flossbach von Storch AG selbst erstellte Inhalte bleibt allein bei der Flossbach von Storch AG. Eine Vervielfältigung oder Verwendung solcher Inhalte, ganz oder in Teilen, ist ohne schriftliche Zustimmung der Flossbach von Storch AG nicht gestattet.

Nachdrucke dieser Veröffentlichung sowie öffentliches Zugänglichmachen – insbesondere durch Aufnahme in fremde Internetauftritte – und Vervielfältigungen auf Datenträger aller Art bedürfen der vorherigen schriftlichen Zustimmung durch die Flossbach von Storch AG.

© 2024 Flossbach von Storch. Alle Rechte vorbehalten.