KOMMENTAR. Die italienische Altersvorsorge schneidet für junge Menschen im europäischen Vergleich schlecht ab. Spanien, Frankreich und auch Deutschland haben ähnliche Probleme. Lösungen findet man im hohen Norden Europas.

1. Demografische und wirtschaftliche Herausforderungen in Italien und Europa

Italien und die Eurozone stehen vor großen Herausforderungen bei der Alterssicherung. In der gesetzlichen Rentenversicherung sorgten in Italien 1,21 Kinder pro Frau und in der EU 1,43 Kinder pro Frau zuletzt für immer weniger Beitragszahler. Der kontinuierliche Anstieg der Lebenserwartung seit dem Zweiten Weltkrieg auf aktuell 84 Jahre in Italien und 81,4 Jahre in der EU lässt die Anzahl derer steigen, die die gesetzlichen Rentenversicherungen in Anspruch nehmen. Ohne Reformen geraten großzügige Umlagesysteme wie das italienische immer mehr in Schieflage.

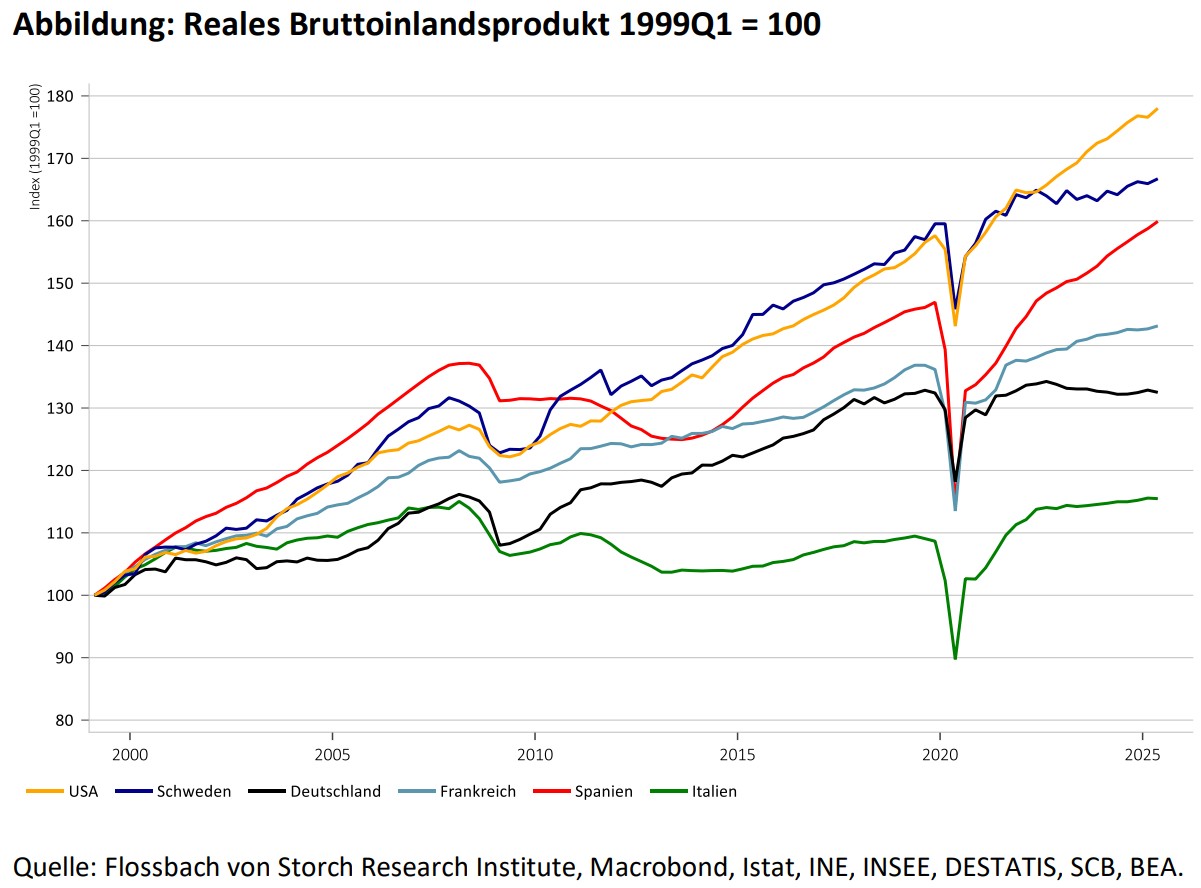

Zwar wurde der Haushalt in den letzten fünf Jahren konsolidiert, aber trotzdem steht die Staatsverschuldung in Italien bei rund 135 Prozent des Bruttoinlandsprodukts (BIP). In der EU liegt die Verschuldung bei knapp 81 Prozent des BIP, wobei die angekündigte Schuldenaufnahme in Deutschland diese wohl erhöhen wird. Das belastet die öffentlichen Haushalte durch höhere Zinsverpflichtungen und verfestigt das Risiko der Inflation. Zudem ist die Wachstumsdynamik schlecht (siehe Abbildung). Ist in diesen Zeiten die Alterssicherung in Italien und Europa noch robust?

2. Das italienische Rentensystem – ein Fass ohne Boden

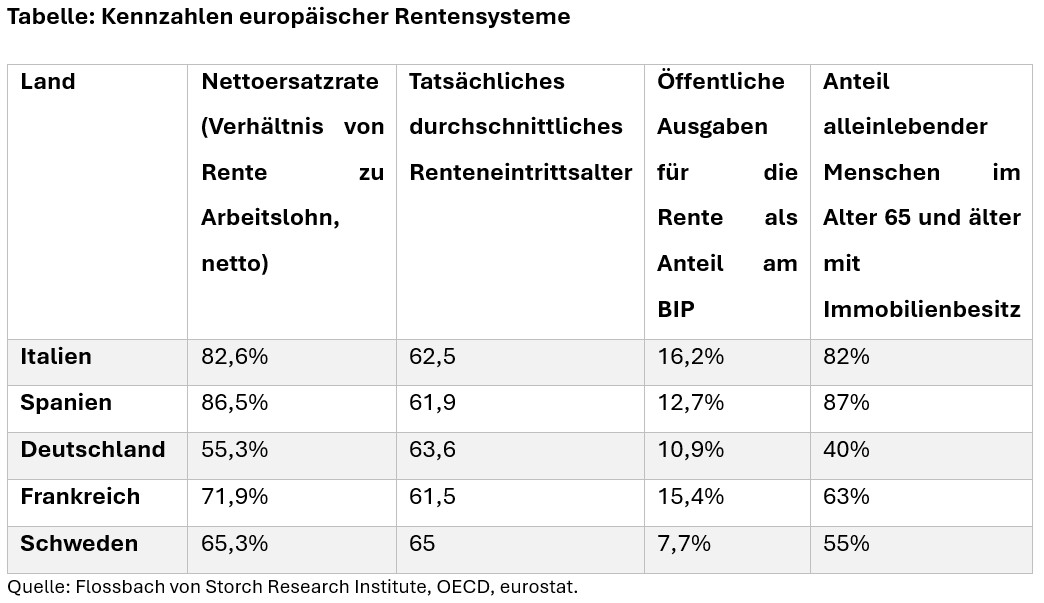

Rentner leben in Italien heute noch gut von der gesetzlichen Rente. Sie liefert eine Nettoersatzrate, d.h. ein Nettoeinkommen im Ruhestand im Vergleich zum Nettoeinkommen vor dem Ruhestand, von über 80 Prozent - ein Spitzenwert in Europa (OECD, Table 4.4). Gleichzeitig liegt das Renteneintrittsalter mit 63 Jahren für Männer und 62 Jahren für Frauen unterhalb des OECD-Schnitts (OECD Figure 6.13). Aber dies belastet die Erwerbstätigen und die Wirtschaft: Die Beiträge zur Rentenversicherung sind mit 33 Prozent der Bruttolöhne, die bis zu einer Einkommensgrenze von fast 120.000 Euro Jahreseinkommen fällig werden, hoch. Zusätzlich wird die Rentenkasse mit Steuermitteln von ca. 100 Milliarden Euro pro Jahr unterstützt, was einem Drittel der Gesamtausgaben der italienischen Rentenkasse entspricht. Insgesamt betragen die öffentlichen Ausgaben für Renten in Italien rund 16 Prozent des BIPs (OECD, Table 8.4) - ein weiterer Spitzenwert in Europa.

Neben der gesetzlichen Rente bildet die eigene Immobilie das zweite Standbein der Altersvorsorge. Rund 75 Prozent aller Italiener besitzen eine Immobilie, bei den über 65-Jährigen sind es sogar um die 80% (ECB TableB3). Damit liegt Italien deutlich oberhalb des EU-Durschnitts von gut 69% (Statista 2023). Das Immobilienvermögen der Italiener ist viermal so hoch wie ihr Finanzvermögen, was im europäischen Vergleich überdurchschnittlich ist (ECB Table D1).

Nur wenige Italiener bauen daneben einen Kapitalstock fürs Alter auf. Zwar gibt es eine Art verpflichtende, betriebliche Vorsorge die „Trattamento di Fine Rapporto“, kurz TFR. Überwiegend werden die dort hinterlegten Ersparnisse jedoch nicht am Kapitalmarkt angelegt, sondern verbleiben im jeweiligen Unternehmen, wo sie jedes Jahr mit 1,5 Prozent plus drei Viertel der Inflationsrate verzinst werden müssen (Becker & Ebert 2024). Zusätzliche freiwillige betriebliche oder private Vorsorge besitzt nur jeder fünfte Italiener (OECD 2019, Table 9.1).

3. Keine Vorbilder für Italien in der näheren Umgebung

Mit seinem starken Fokus auf eine umlagefinanzierte, gesetzliche Rente und Immobilienbesitz befindet sich Italien in Süd- und Mitteleuropa in guter Gesellschaft. Spanische Rentner verlassen sich ebenfalls überwiegend auf die gesetzliche Rente und ein Eigenheim. Trotz einer alternden Gesellschaft stieg die Nettoersatzrate in den letzten 15 Jahren an und beträgt heute 86,5%. Finanziert wurden die notwendigen Mehrausgaben durch neue Staatsschulden.

In Deutschland fehlt es in der Breite ebenfalls an kapitalgedeckter Vorsorge. Nur die Hälfte der Arbeitnehmer besitzt eine betriebliche Vorsorge. Staatlich gefördertes privates Sparen mit der sogenannten „Riester-Rente“ gleicht nicht einmal die Inflation aus. Dementsprechend gering ist die Verbreitung der privaten Alterssicherung in der Bevölkerung. Der Anteil der öffentlichen Ausgaben für die Rente liegt bei 10,9 Prozent des BIP.

In Frankreich stemmte sich die Öffentlichkeit 2023 vehement gegen eine Erhöhung des gesetzlichen Renteneintrittsalters von 62 auf 64 Jahre. Präsident Macron musste sie letztlich ohne Abstimmung in der Nationalversammlung erzwingen. Derzeit gibt Frankreich aus seinem Staatsbudget rund 460 Milliarden Euro für die Rente aus, was immerhin rund 15,4 Prozent des BIPs entspricht. Mittlerweile hat sich unter dem Slogan „Nicolas quie paie“ eine Bewegung formiert, die die wachsende Belastung junger Menschen durch Steuern und Sozialabgaben anprangert.

4. Die Schweden machen es besser

Im hohen Norden Europas läuft es hingegen besser. Die gesetzliche Rente in Schweden basiert auf einer einkommensunabhängigen Basisabsicherung gegen Altersarmut. Dazu kommt eine einkommensabhängige Komponente, die teilweise kapitalgedeckt ist. Ein vorbestimmtes Renteneintrittsalter gibt es nicht. Ein späterer Renteneintritt wird mit einer höheren Rente honoriert.

Die betriebliche Altersvorsorge ist über Tarifverträge quasi-obligatorisch für jeden Angestellten. Daraus ergibt sich eine Durchdringungsquote von 90 Prozent aller Angestellten. Aktien sind fester Bestandteil der Portfolios. Wie der Milchschaum auf einem Cappuccino rundet eine steuerlich geförderte private Vorsorge das System ab.

Dazu existiert in Schweden ein breiter gesellschaftlicher und politischer Konsens zur maximalen Beitragshöhe. Der Beitragssatz beträgt seit den 1990er Jahren 18,5 Prozent des Bruttoeinkommens und wird bis zu einem Einkommen von rund 50.000 Euro fällig. Folgerichtig fällt der Anteil der öffentlichen Rentenausgaben am BIP mit sieben Prozent gering aus. Die Altersarmut ist trotzdem eine der geringsten in Europa ( Eurostat 1 und Eurostat 2).

5. Italien braucht Wachstum und mehr Kapitaldeckung

In einer aktuellen Studie der Unternehmensberatung Mercer, die die Rentensysteme verschiedener Länder hinsichtlich der heutigen und zukünftigen Leistungsfähigkeit vergleicht, befindet das italienische auf Platz 35 von 48. Die Versorgung der heutigen Rentner gehört (noch) zu den Stärken des Systems. In der Unterkategorie „Sustainability“, welche die zukünftige Finanzierbarkeit des existierenden Systems abbildet, ist Italien hingegen Vorletzter. (Mercer 2024): Bereits in zehn Jahren muss wegen des demographischen Wandels ein italienisches Ehepaar einen Rentner finanzieren.

Stabile und nachhaltige Rentensysteme zeichnen sich dagegen durch eine gesetzliche Grundrente aus, welche mit kapitalgedeckten Komponenten erweitert wird, wie beispielsweise in Schweden und den Niederlanden. Kapitalgedecktes Sparen in realen Vermögenswerten wie Aktien ist besonders wichtig, wenn die Demographie ungünstig ist und auf Dauer höhere Inflationsraten zu erwarten sind. Durch Aktienbesitz kann man am Wachstum von Ländern mit günstigerer Demografie und einer wachstumsorientierten Wirtschaftspolitik profitieren.

Italien sollte deshalb seine gesetzliche Rente von einer Lebensstandardsicherung auf eine Basisabsicherung zurückbauen sowie gleichzeitig betriebliches und privates Sparen fördern. Steuerliche Abzugsmöglichkeiten für die kapitalgedeckte Alterssicherung gibt es bereits. Im Rahmen der TFR gibt es bereits zusätzliche Steuerfreibeträge, um die Sparraten privat aufzustocken. Daneben braucht es Wirtschaftswachstum und Produktivitätssteigerungen, für die Reformen notwendig sind. Nur so können die Steuereinnahmen und Sozialabgaben eine gute gesetzliche Rente finanzieren. Und nur so sind die Löhne langfristig hoch genug, damit die Menschen individuell zusätzlich etwas zurücklegen können. Für eine wachstumsorientierte Wirtschaftspolitik und stabile Preise liegt der Ball bei der italienischen Regierung und der EU.

Rechtliche Hinweise

Die in diesem Dokument enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen des Verfassers zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Ansicht und die Zukunftserwartung des Verfassers wider. Die Meinungen und Erwartungen können von Einschätzungen abweichen, die in anderen Dokumenten der Flossbach von Storch SE dargestellt werden. Die Beiträge werden nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. (Mit diesem Dokument wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet). Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen ist ausgeschlossen. Die historische Entwicklung ist kein verlässlicher Indikator für die zukünftige Entwicklung. Sämtliche Urheberrechte und sonstige Rechte, Titel und Ansprüche (einschließlich Copyrights, Marken, Patente und anderer Rechte an geistigem Eigentum sowie sonstiger Rechte) an, für und aus allen Informationen dieser Veröffentlichung unterliegen uneingeschränkt den jeweils gültigen Bestimmungen und den Besitzrechten der jeweiligen eingetragenen Eigentümer. Sie erlangen keine Rechte an dem Inhalt. Das Copyright für veröffentlichte, von der Flossbach von Storch SE selbst erstellte Inhalte bleibt allein bei der Flossbach von Storch SE. Eine Vervielfältigung oder Verwendung solcher Inhalte, ganz oder in Teilen, ist ohne schriftliche Zustimmung der Flossbach von Storch SE nicht gestattet.

Nachdrucke dieser Veröffentlichung sowie öffentliches Zugänglichmachen – insbesondere durch Aufnahme in fremde Internetauftritte – und Vervielfältigungen auf Datenträger aller Art bedürfen der vorherigen schriftlichen Zustimmung durch die Flossbach von Storch SE.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.