25.11.2019 - Studien

Die Finanzberatung ist ein Vertrauensgut. Eine Umfrage unter 1716 Finanzberatern zeigt auf, wie ein stärkeres Vertrauen aus Sicht der Berater hergestellt werden kann.

Die Finanzberatung ist ein Vertrauensgut. Das Anlageverhalten der Deutschen lässt jedoch auf einen Mangel an Vertrauen schließen. Die akademische Literatur hat das Problem erkannt und analysiert. Eine Umfrage unter 1716 Finanzberatern zeigt auf, wie ein stärkeres Vertrauen aus Sicht der Berater hergestellt werden kann. Finanzbildung, eine stärkere Orientierung an moralischem Verhalten sowie fachliche Mindeststandards können Vertrauen herstellen. Staatliche Regulierung hingegen wird skeptisch gesehen und läuft Gefahr, die Beziehung zwischen Berater und Kunde zu überfrachten.

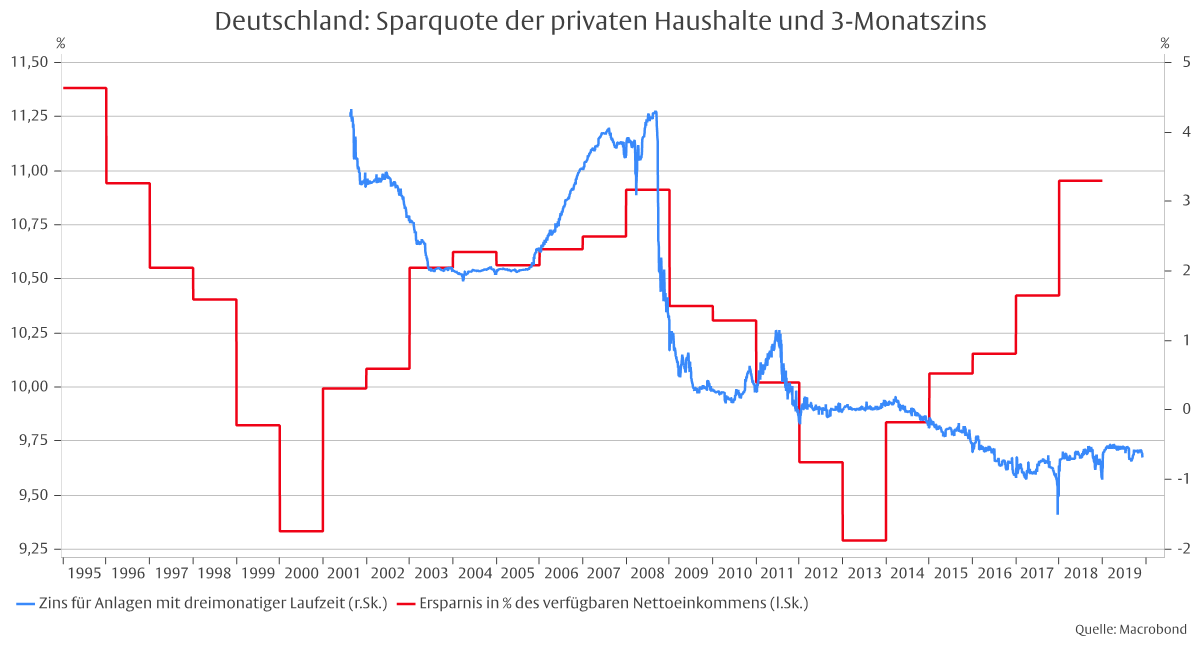

Obwohl die Zinsen auf Rekordtiefs gefallen sind, scheuen die deutschen Sparer weiterhin vor Anlagen auf den Finanzmärkten zurück. Laut Vermögensstatistik der Deutschen Bundesbank betrug das Geldvermögen der deutschen Privathaushalte im ersten Quartal 2019 6,2 Billionen Euro. Davon lagen 2,5 Billionen Euro oder 40 % als unverzinsliche Sicht- und Spareinlagen bei den Banken oder als Banknoten unterm Kopfkissen. Weitere 2,3 Billionen Euro (rund 37 %) waren in Versicherungspolicen angelegt, die zu einem großen Teil durch festverzinsliche Anlagen mit niedrigen Ertragsaussichten gedeckt sind. Gerade einmal 633 Milliarden Euro (rund 10 %) steckten in Aktien und 596 Milliarden Euro (ebenfalls rund 10 %) in Investmentfonds. Dabei sparen die deutschen Haushalte weiterhin fleißig. Im Jahr 2018 betrug die Sparquote 11 % des verfügbaren Nettoeinkommens, hatte folglich den höchsten Wert seit Mitte der 1990er Jahre. Trotz Zinsverfalls in den letzten zwei Jahrzehnten ist die Sparquote im Schnitt stabil geblieben (Grafik 1). Fast könnte man meinen, die Niedrigzinsen würden die Deutschen seit 2014 zu erhöhten Sparanstrengungen animieren.

Warum scheuen die deutschen privaten Haushalte vor Anlagen auf den Finanzmärkten zurück, wo die Rendite viel höher ist als für Sparbücher oder Versicherungspolicen? Eine weit verbreitete Antwort darauf ist mangelndes Finanzwissen und Misstrauen in Finanzberatung. Natürlich kann man von einem durchschnittlichen Anleger nicht verlangen, dass er sich das Wissen eines Finanzprofis aneignet. In einer wissensteiligen Gesellschaft würde das auch keinen Sinn ergeben. Wir alle verlassen uns darauf, dass unsere Mitmenschen in ihrem jeweiligen Fachgebiet mehr wissen als wir selbst. Wir tauschen ihr Fachwissen gegen unser eigenes ein und profitieren beide davon. Allerdings sollten wir immerhin so viel von Finanzgeschäften verstehen, dass wir ihre Notwendigkeit für unsere zukünftige finanzielle Sicherheit erkennen. Schließlich weiß auch der Laie, dass er sich medizinischer Leistungen zur Behandlung schwerer Krankheiten und zur Gesundheitsvorsorge bedienen muss und er hat genügend Vertrauen in die medizinische Beratung, dass er dies auch tut. Auf dem Gebiet der Finanzanlage scheint jedoch das Grundwissen um ihre Notwendigkeit und das Vertrauen in ihren Nutzen viel geringer zu sein. Misstrauen in die Finanzberatung scheint die Einsicht in die Notwendigkeit von Finanzanlagen zu überlagern.

In diesem Papier gehen wir daher den Fragen nach, woher das Misstrauen in Finanzberatung kommt und wie Vertrauen in Finanzberatung gestärkt werden könnte. Im ersten Abschnitt zeigen wir, dass Finanzberatung ein Vertrauensgut ist, für dessen Erwerb einige Hürden zu überwinden sind. Im zweiten Abschnitt diskutieren wir, wie man Vertrauen schaffen kann. Und schließlich lassen wir im dritten Abschnitt in einer Umfrage Finanzberater zu Wort kommen, um zu erfahren, was aus ihrer Sicht getan werden sollte, um mehr Vertrauen für Finanzanlagen zu schaffen.

Die wissenschaftliche Erforschung von Finanzberatung als Vertrauensgut ist relativ neu. Sie baut auf der Erkenntnis von Informationsasymmetrien und der Unterscheidung von Gütern in Such-, Erfahrungs- und Vertrauensgütern auf. Die Eigenschaften eines Suchgutes kann der Käufer schon beim Kauf erkennen. Dagegen wird er sie bei einem Erfahrungsgut erst nach dem Kauf sehen. Bei einem Vertrauensgut muss er schließlich daran glauben, dass dieses Gut seine Bedürfnisse erfüllt.

Die Grundlage für die Erforschung von Märkten für Vertrauensgüter hat George Akerlof (1970) geschaffen, indem er in einem bahnbrechenden Artikel die Rolle von asymmetrischer Information für die Funktion von Märkten beleuchtet hat. Ein Beispiel für asymmetrische Verteilung von Information ist der Markt für Gebrauchtwagen. Der Verkäufer weiß mehr über die Qualität seines Autos als der Käufer. Aber gute Autos und schlechte Autos werden immer zum gleichen Preis gehandelt, denn der Käufer kann unmöglich den Qualitätsunterschied erkennen. Der Verkäufer kann daher hoffen, einen schlechten Wagen zu einem guten Preis zu verkaufen, während der Käufer fürchten muss, einen schlechten Wagen zu einem überhöhten Preis zu bekommen. Unehrlichkeit des Verkäufers verursacht nicht nur dem übervorteilten Käufer Kosten, sondern auch die Allgemeinheit leidet, weil ehrliche Geschäfte verdrängt werden. Dadurch schrumpft der Markt insgesamt und die Tauschmöglichkeiten verringern sich. Der Besitzer eines guten Autos kann es nicht zu einem angemessenen Preis verkaufen und er kann sich mit dem Erlös auch keinen Neuwagen kaufen. Also behält er sein Auto. Dagegen hat der Verkäufer eines schlechten Autos keine Hemmungen, es feil zu bieten. Am Ende vertreiben „schlechte“ Autos „gute“ aus dem Markt.

Darby und Karni (1973) haben zwischen Gütern unterschieden, deren Qualität der Käufer prüfen kann und in die er vertrauen muss. Damit haben sie die Grundlage für die spätere Unterteilung in „Suchgüter“, „Erfahrungsgüter“ und „Vertrauensgüter“ gelegt. Im Markt existiert eine grundlegende Informationsasymmetrie: der Verkäufer weiß mehr als der Käufer. Bei einem Suchgut kann der Käufer vor dem Kauf das Produkt testen und so die Informationsasymmetrie ausgleichen (zum Beispiel durch das Anprobieren von Kleidung vor dem Kauf). Bei einem Erfahrungsgut kann der Käufer das Gut zumindest nach dem Kauf besser beurteilen (zum Beispiel wie ihm die Urlaubsreise gefallen hat). Möglich ist aber auch, dass er für sehr lange Zeit oder nie wissen kann, ob das Gut ihm den erhofften Nutzen gebracht hat. In diesem Fall handelt es sich um ein Vertrauensgut. In ihrer Analyse kommen Darby und Karni zu dem Schluss, dass freier Wettbewerb keine effektive Form der Organisation von Märkten für Vertrauensgüter sei. Damit stimmen sie mit Akerlof überein, der es sogar für möglich hielt, dass asymmetrische Information den Tausch insgesamt verhindern kann.

Gottschalk (2017) hat mehrere Kategorien von Vertrauensgütern identifiziert. Diese Güter können von Experten direkt verkauft werden. Beispiele dafür sind Reparaturbetriebe, Gesundheitsdienstleister und Managementberater. Oder sie können als Ratschlag von Experten vertrieben werden. Beispiele dafür sind Finanzberatung und Ratingagenturen. In beiden Fällen weiß der Kunde beim Kauf nicht, inwieweit der Verkäufer seine Bedürfnisse berücksichtigt.2 Vertrauensgüter können auch als von Experten aufbereitete Information angeboten werden. Darunter fallen zum Beispiel der Journalismus und die Lebensmitteletikettierung nach Herkunft oder Kaloriengehalt. In diesem Fall wissen die Kunden zwar, was sie wollen, aber es ist nicht klar, ob das Angebot auch hält, was versprochen wird.3 Schließlich identifiziert Gottschalk Güter, deren Nutzwert weder der Anbieter noch der Kunde kennen. Man könnte Experimentalmedizin darunter reihen. Allerdings gibt es auf diesem Markt kaum Informationsasymmetrien, da es beiden Seiten an Information mangelt.

Kerschbamer und Sutter (2017) haben zusammengefasst, auf welche Weise Anbieter von Vertrauensgütern in einem Markt mit asymmetrischer Information ihren Informationsvorsprung nutzen. Sie können dem Kunden eine unter seinem tatsächlichen Bedarf liegende Versorgung bieten oder ihm eigennützige Ratschläge geben („Unterversorgung“). Beispiele hierfür sind berechnete aber nicht ausgeführte Autoreparaturen oder der Rat zu Finanzproduktion, die dem Ratgeber hohe Kommissionen einbringen. Oder sie können ihn über seinen Bedarf hinaus versorgen („Überversorgung“). So kann zum Beispiel die Autoreparatur auf den Austausch noch funktionierender Teile ausgedehnt werden. Und sie können für die erbrachte Leistung einen zu hohen Preis berechnen („Überteuerung“). Im Finanzbereich kann ein Portfoliomanager einen Aktienfonds nach einem „Benchmark“ steuern, aber Gebühren für aktives Management verlangen.

Kerschbamer und Sutter zitieren ein Experiment mit Taxifahrern in Athen. Die Tester unternahmen 348 Taxifahrten mit einer durchschnittlichen Länge von 13 Kilometern und Dauer von 22 Minuten. Dabei gaben sich die Tester als in Athen einheimische Griechen, als nicht einheimische Griechen und als Ausländer zu erkennen. Eine signifikante Zahl von sowohl nicht einheimischen Griechen als auch Ausländern wurden auf im Schnitt 5 % längeren Umwegen zu ihren Zielen gebracht, was man als „Überversorgung“ werten kann. 23 % der Ausländer aber nur 6 % der Griechen wurde für die Fahrt zu viel berechnet („Überteuerung“).

Inderst und Ottaviani (2012) zeigen in einer theoretischen Analyse, dass ihren eigenen Nutzen maximierende Finanzberater Anreize haben, ihre Kunden falsch zu beraten. Hackethal et al. (2009) haben bei der Auswertung von mehr als dreißigtausend Portfolios von Bankkunden über einen Zeitraum von 66 Monaten gefunden, dass die Erträge in den von Beratern betreuten Portfolios auf den ersten Blick im Schnitt höher sind als die in von den Kunden mit selbst gemanagten Portfolios. Korrigiert man jedoch für Lebensalter und Erfahrung kehrt sich das Ergebnis um. Kunden, die ihre Portfolios selbst managen, hatten höhere Erträge als diejenigen, die sich auf Berater verließen. Daraus kann man schließen, dass Berater nicht nur die Interessen ihrer Kunden verfolgen, aber unwissende Kunden mit Beratern immer noch besser fahren als ohne. Gottschalk (2017) führt ein Experiment durch mit dem Ergebnis, dass Berater durch Verkaufsprovisionen für Produkte beeinflusst werden. Der Einfluss ist jedoch geringer, wenn der Kunde von der Provision weiß.

Kerschbamer und Sutter (2017) berichten über verschiedene Experimente für den Handel mit Vertrauensgütern, in denen der Einfluss von Veränderungen der Marktbedingungen auf das Handelsvolumen – und damit das unter den Marktteilnehmer herrschende Vertrauen - untersucht wurde.4 Als Referenzszenario diente ein Experiment ohne Beschränkung der handelnden Personen. Entgegen den ursprünglichen Erwartungen Akerlofs brach der Markt nicht vollständig zusammen. In einem alternativen Szenario wurde dem Verkäufer untersagt, einen für die Qualität des Gutes überhöhten Preis anzusetzen. Der Kunde konnte also davon ausgehen, dass er nicht „überteuert“ kaufen würde. In diesem Szenario entwickelte sich das Handelsvolumen entgegen den Erwartungen wie im Referenzszenario. Möglicherweise war sich der Kunde nicht sicher, ob er nicht doch unterversorgt wurde. Dagegen stieg das Handelsvolumen, wenn der Anbieter für sein Produkt haften musste. Der Kunde konnte sich zwar sicher sein, dass er nicht „unterversorgt“ wurde, musste aber damit rechnen, zu teuer zu kaufen oder „überversorgt“ zu werden.

In einer weiteren Experimentreihe erhöhten Kerschbamer und Sutter den Wettbewerb unter den Anbietern. Dadurch erhöhte sich das Handelsvolumen und der Preis fiel. Gleichzeitig stieg aber auch die Unterversorgung der Kunden. Dies deckt sich mit dem Ergebnis anderer Studien wie Dulleck et al. (2011) oder Mimra et al. (2016), die herausfanden, dass erhöhter Wettbewerb zu mehr Betrug in Form von Unterversorgung und von Überteuerung durch die Anbieter führte. Schließlich fanden Kerschbamer und Sutter in ihren eigenen Experimenten und vergleichbaren Studien, dass die Reputation eines Anbieters keinen wesentlichen Einfluss auf sein Verhalten hat. Nur wenn sowohl Nachprüfbarkeit als auch Haftung fehlten, konnte die Sorge um Reputation Überteuerung etwas verringern.

Würde staatliche Regulierung die Funktion von Märkten für Vertrauensgüter verbessern? Intuitiv würde man diese Frage wohl mit „ja“ beantworten. Dafür sprechen auch einige Studien wie Inderst (2011) und Inderst und Ottovani (2012). In eine ähnliche Richtung gehen Hackethal und Inderst (2012). Sie schlagen eine erhöhte Leistungstransparenz unter Beratern und standardisiertes Risikovokabular vor. Andererseits argumentieren Stringham und Boettke (2004), dass diese These der empirischen Überprüfung nicht standhält. Besser sei es, wenn sich die Märkte selbst organisieren würden. Für Selbstorganisation spricht auch die Analyse von Kerschbamer, Sutter und Dulleck (2015). Lässt man im Design der Experimente zu, dass die Anbieter nicht nur eigen-, sondern auch gemeinnützige Ziele haben könnten, zeigt sich, dass sich nur ein Viertel der Anbieter strikt rational (und eigennützig) im Sinne des „homo oeconomicus“ verhalten. Aus diesem Grund reicht es nicht, allein auf Nachprüfbarkeit der Qualität eines Angebots an Vertrauensgüter zu setzen. Es sollte auch die Angemessenheit der Versorgung einbezogen werden.

Dies kann im Prinzip damit erreicht werden, dass die Anbieter für die richtige Versorgung haftbar gemacht werden. Doch lässt sich das Haftungsprinzip nicht auf alle Gruppen von Versorgungsgütern anwenden. Zum Beispiel kann ein Finanzberater für den Anlageerfolg seiner Empfehlungen aufgrund der Unvorhersehbarkeit der Entwicklung auf den Finanzmärkten nicht haftbar gemacht werden. Aus diesem Grund schließen die Autoren, dass in Märkten für Vertrauensgüter auf moralisches Verhalten der Marktteilnehmer ein größeres Gewicht gelegt werden sollte: „Hence, the crucial task of potential employers or buyers is to identify experts with the right social preferences. Public policy might step in here, for instance, by screening applicants for particular jobs (like in the health care sector, for instance) not only after their performance in entry examinations but also in accordance with their social track record“ (Kerschbamer, Sutter und Dulleck (2015), S. 415).

Unser Fokus liegt auf der Finanzberatung als Vertrauensgut. Zu diesem Thema liegen zahlreiche theoretische und experimentelle Analysen vor (siehe oben). Uns ist jedoch nicht bekannt, dass Berater selbst dazu befragt wurden. Die Befragung der Finanzberater liefert das kommunizierte Selbstbild einer Berufsgruppe, für die das Vertrauen der Kunden zum Kernbereich ihrer Tätigkeit gehört. Dabei ist von vornherein zu erwarten, dass Antworten vor dem Hintergrund gesellschaftlicher Debatten nicht frei von eigenen Interessen formuliert werden. Wenn dies berücksichtigt wird, sollte die Sichtweise der Finanzberater dennoch Hinweise auf die Funktion des Markts für Finanzberatung und Anregungen zu ihrer Verbesserung geben.

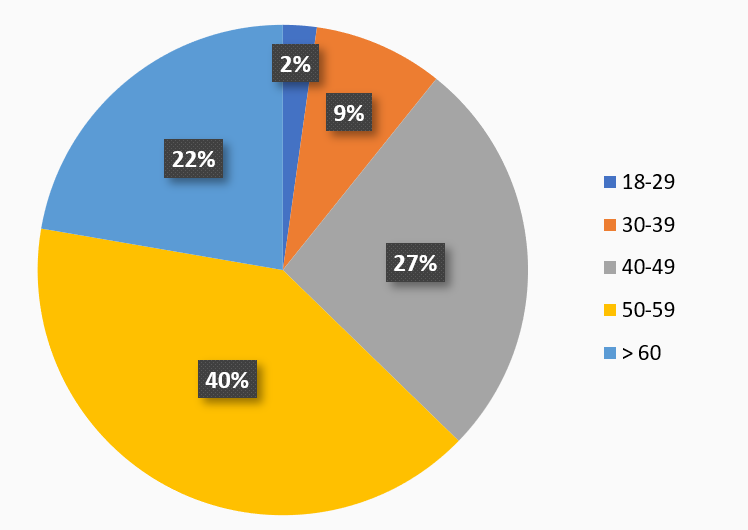

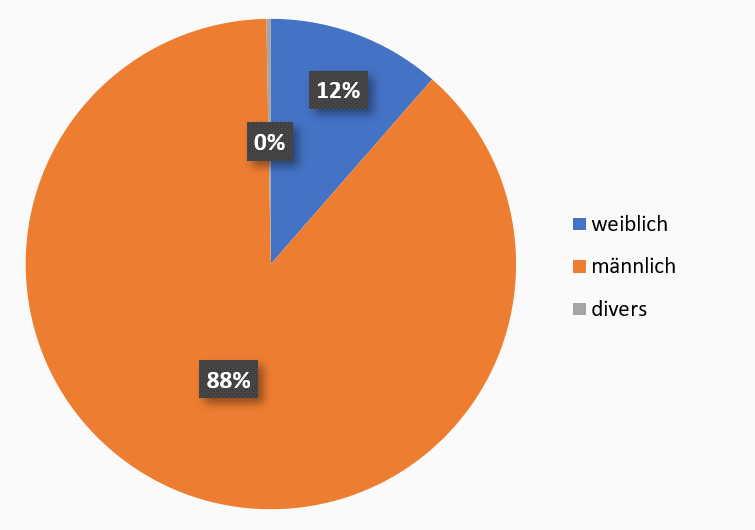

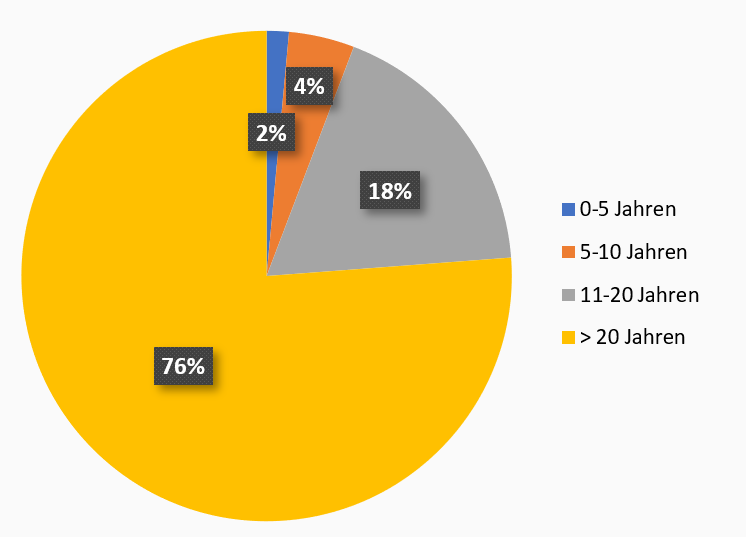

Wir haben daher 6588 selbstständige und angestellte Finanzberater angeschrieben, mit denen die Flossbach von Storch AG Geschäftsbeziehungen unterhält, und um die Beantwortung eines Fragebogens gebeten (Anhang). 1716 (26 %) der angeschriebenen Berater haben unsere Fragen beantwortet. 76 % der Teilnehmer an der Umfrage haben über 20 Jahre Berufserfahrung, 88 % sind männlich.

Der Fragebogen umfasste 20 Fragen. Die Umfrage gliederte sich in zwei Teile. Im ersten Teil wurden die Vertriebspartner zu dem Vertrauensverhältnis zwischen ihnen und ihren Kunden gefragt. Im zweiten Teil interessierten wir uns für das Vertrauen von Finanzberatern in ihre Produkte, beziehungsweise ihre Anbieter. Wir haben die Fragen so angeordnet, dass sich aus der vorangegangenen nicht unbedingt die folgende ergibt, um eine versteckte Führung des Befragten zu vermeiden. Im ersten Teil wollten wir von den Befragten wissen, für wie wichtig sie selbst das Vertrauen ihrer Kunden in ihre Leistung halten und inwiefern sich das in der jüngeren Vergangenheit geändert hat (Fragen 1-2). Des Weiteren fragten wir, auf welche Weise das Vertrauen der Kunden gewonnen werden kann (Frage 3) und welche Anlageziele die Kunden haben (Fragen 4-7). Wir fragten nach der Rolle staatlicher Regulierung und ob mangelndes Vertrauen ein Hindernis für den Markt für Finanzberatung darstellt (Fragen 8-11 und 16). Der Rolle von ethischem Verhalten und Haftung waren zwei weitere Fragen gewidmet (Fragen 12 und 15). Außerdem wollten wir wissen, ob Kunden seit der Finanzkrise misstrauischer gegenüber Finanzmärkten und Finanzberatung geworden sind (Fragen 13-14). Im abschließenden Teil des Fragebogens befragten wir die Berater zu ihrem Vertrauen in die Anbieter von verschiedenen Finanzprodukten (Fragen 17-20). Aus den Antworten leiten wir die folgenden neun Thesen ab:

1. Vertrauen ist die Arbeitsgrundlage von Finanzberatern

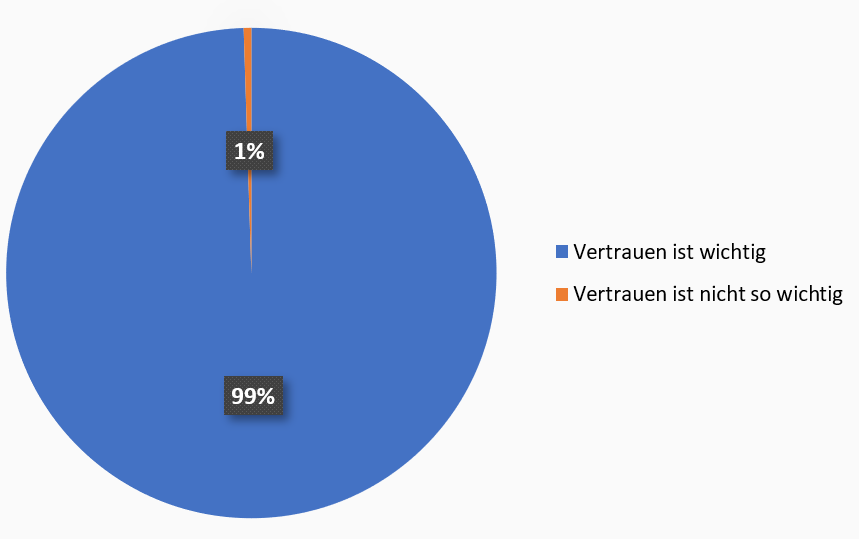

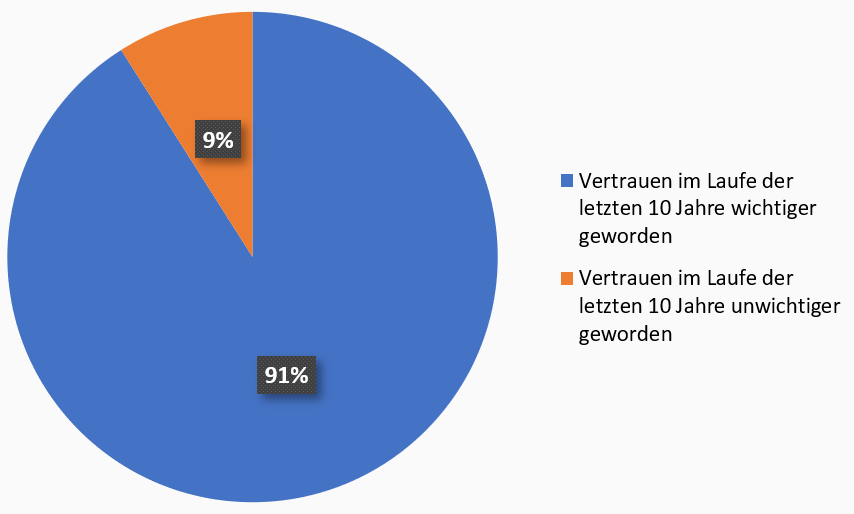

Das Vertrauen der Kunden ist für 99 % aller Finanzberater von zentraler Bedeutung, denn die Kunden erwarten, dass Finanzberater ihre Urteilskraft im Interesse der Anlageziele einsetzen (Antwortgrafik zu Frage 1 im Anhang). Finanzberater sind sich ihrer Rolle als Anbieter eines Vertrauensguts bewusst. 91 % der Berater sind dabei der Meinung, dass das Vertrauen in die Finanzberatung in den letzten zehn Jahren wichtiger geworden ist (Antwortgrafik 2). Nur eine Minderheit von 9 % glaubt, dass eine Steigerung der Urteilskraft der Kunden so zugenommen habe, dass die Beratung in den Hintergrund getreten wäre.

2. Vertrauen entsteht insbesondere durch Kundenbetreuung

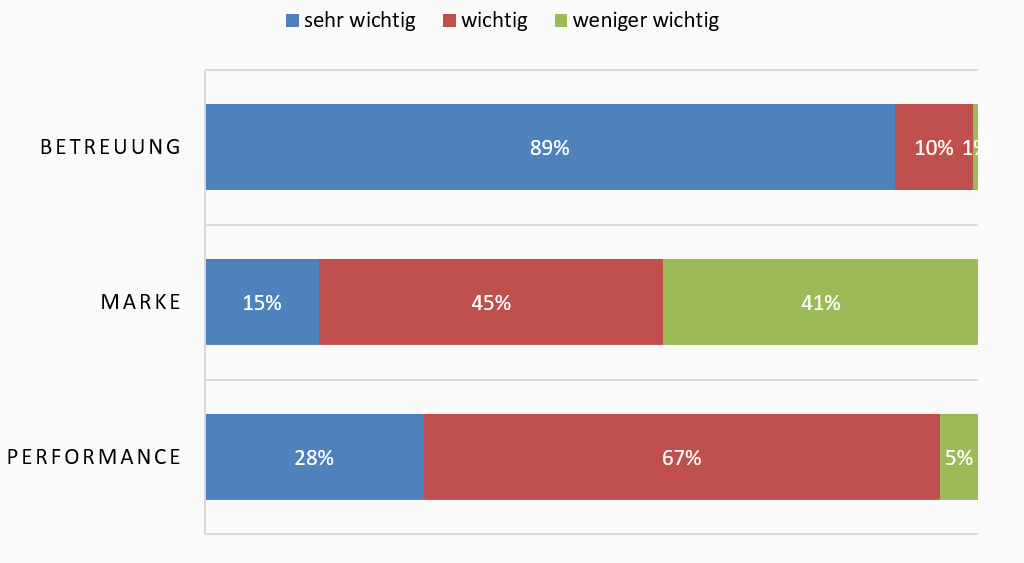

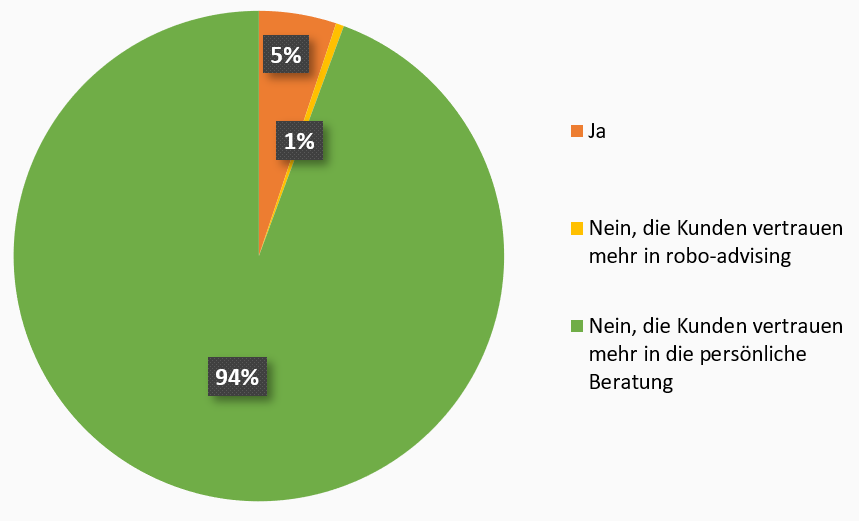

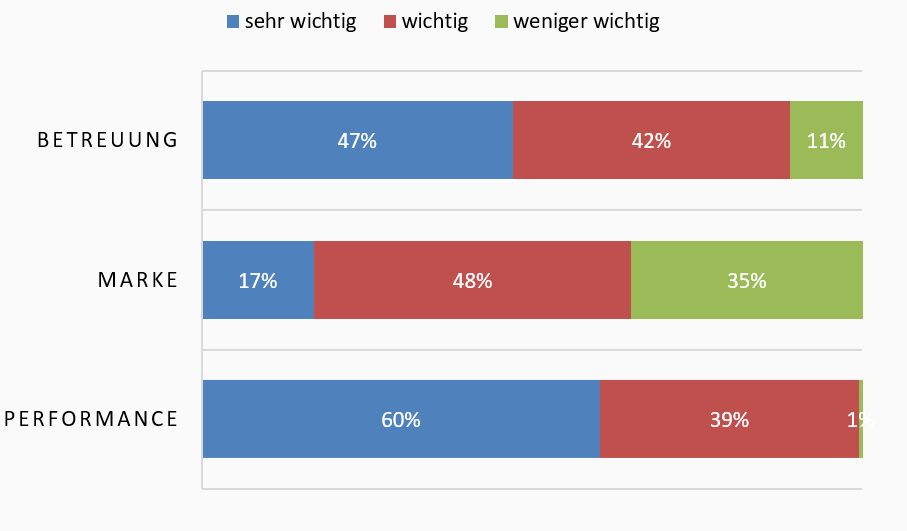

Aus Sicht der Berater ist die Betreuung der Kunden das wirksamste Mittel, um Vertrauen zu gewinnen. 89 % halten dies Aufgabe für sehr wichtig (Antwortgrafik 3). 95 % der Befragten halten vergangene „Performance“ (Rendite) für sehr wichtig oder wichtig, wobei nur 28 % diese als sehr wichtig betrachten. Die eigene Marke oder die der Organisation, zu der Berater gehören, spielt nur eine nachgeordnete Rolle (60 % sehr wichtig oder wichtig, davon 15 % für sehr wichtig). Vermutlich aufgrund ihrer eigenen beruflichen Ausrichtung halten die von uns befragten Berater den persönlichen Kontakt für wichtig. Nur 1 % können sich vorstellen, dass ihre Kunden mehr in „robo advising“ als in persönliche Beratung vertrauen und 5 % sehen beide Arten der Beratung gleichauf (Antwortgrafik 16).

3. Das wichtigste Ziel der Kunden ist die Steigerung ihres Vermögens

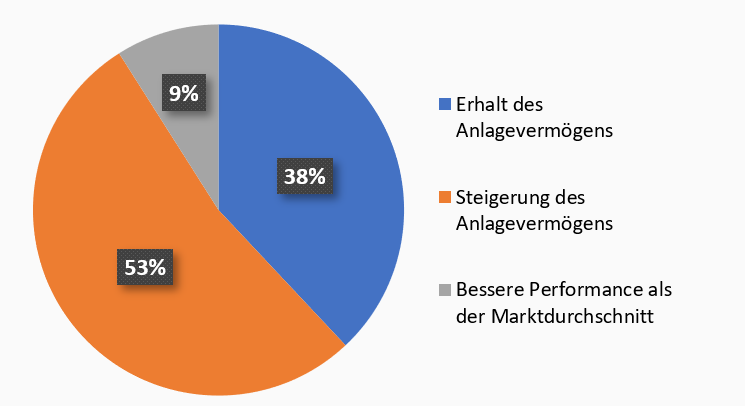

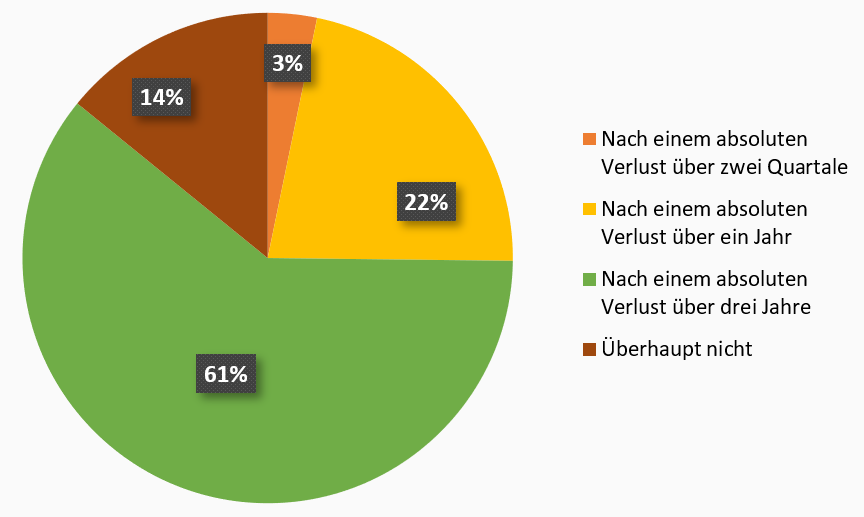

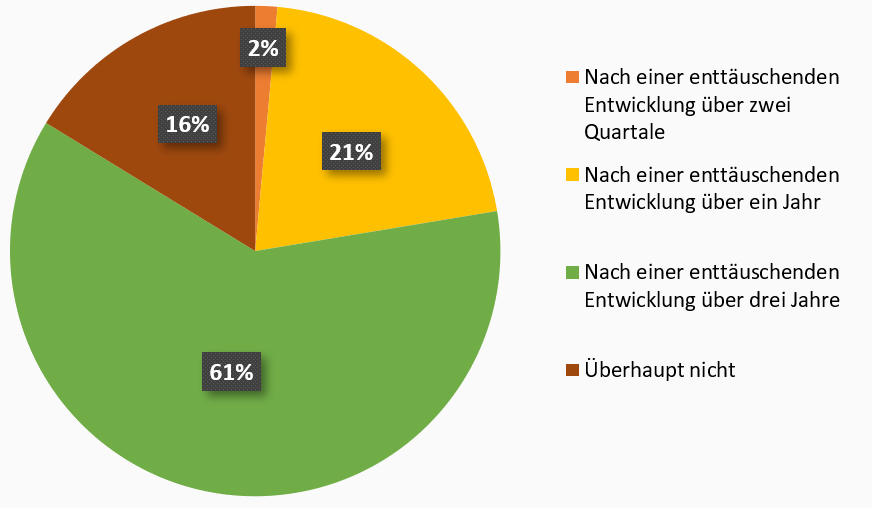

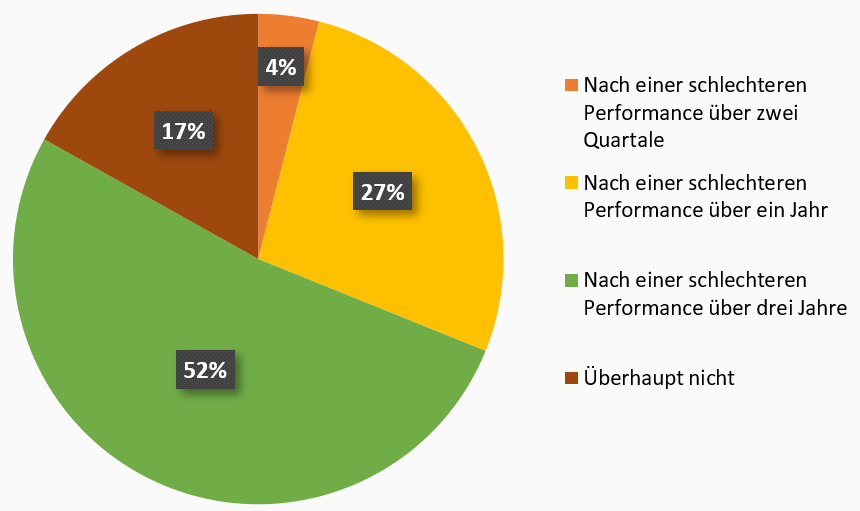

53 % der Berater geben an, dass die Steigerung des Anlagevermögens für ihre Kunden das wichtigste Ziel ist (Antwortgrafik 4). 38 % sehen im Erhalt des Anlagevermögens das wichtigste Ziel und nur 9 % halten eine bessere Performance als der Marktdurchschnitt für besonders wichtig. Bei der Verfolgung der Anlageziele schätzen die Berater die Ausdauer ihrer Kunden sehr hoch ein. Jeweils 75 % der Kunden, die ihr Vermögen erhalten wollen, und 77 % der Kunden, die ihr Vermögen vermehren wollen, bewahren aus Sicht der Berater auch bei einer enttäuschenden Entwicklung des Vermögens für mindestens drei Jahre das Vertrauen in die Finanzberatung (Antwortgrafiken 5 und 6). Nur 3 % bzw. 2 % springen nach einer Enttäuschung über zwei Quartale ab. Kunden, die eine bessere Performance als der Marktdurchschnitt erwarten, sind etwas weniger geduldig. 69 % behalten das Vertrauen über mindestens drei Jahre, aber 31 % springen nach einer Enttäuschung über ein Jahr oder weniger ab (Antwortgrafik 7).

4. Staatliche Regulierung ist wenig vertrauenserweckend

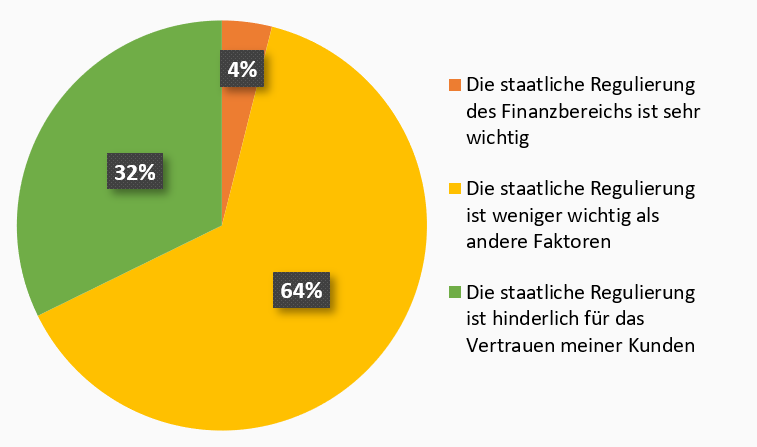

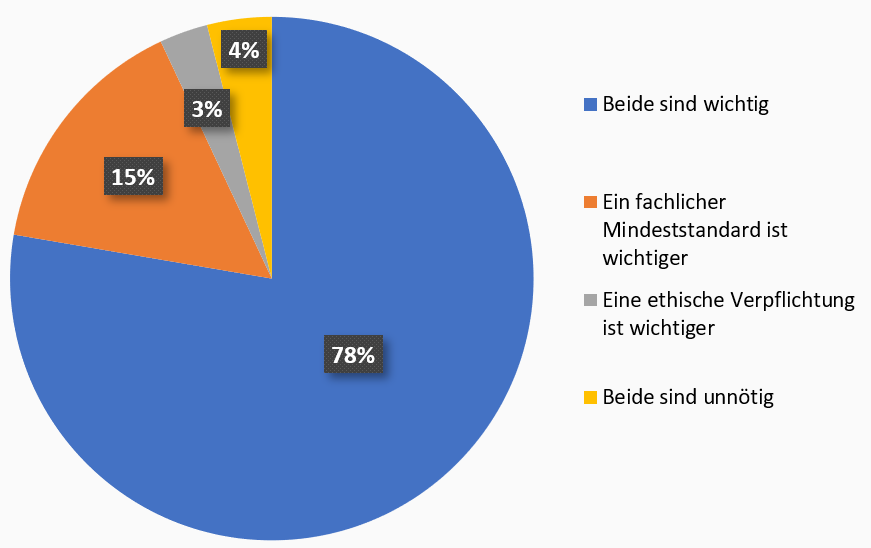

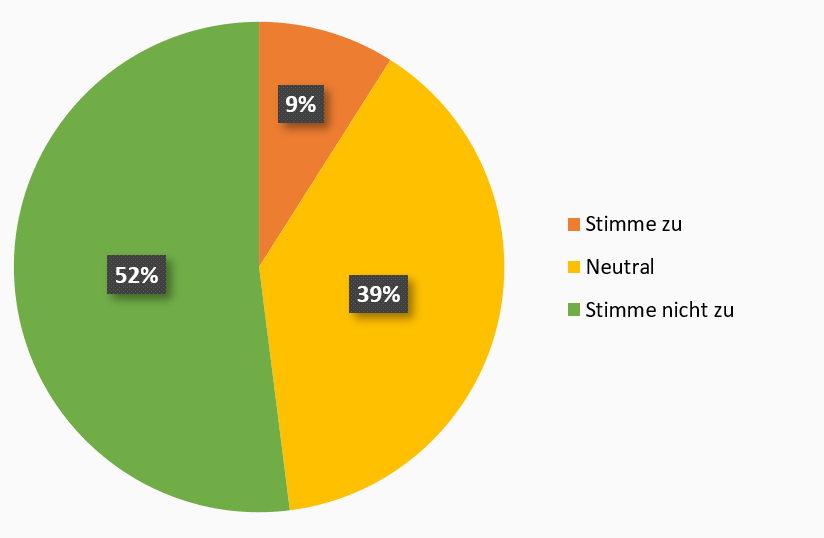

Nur 4 % der Berater halten staatliche Regulierung für hilfreich, um Vertrauen zu schaffen (Antwortgrafik 8). Dagegen halten 32 % der Berater Regulierung sogar für hinderlich. 64 % lehnen Regulierung nicht rundweg ab, halten sie aber für die Schaffung von Vertrauen für weniger wichtig als andere Faktoren. Weniger dezidiert sind die Berater, wenn wir sie nach Haftungsregeln fragen. 52 % der Berater meinen, dass diese nicht zur Vertrauensbildung beitragen (Antwortgrafik 15). 39 % enthalten sich der Stimme und 9% stimmen sogar dafür.

Ein Teilnehmer schrieb uns eine ausführliche Antwort. Wir vermuten, dass sie die Stimmung vieler Finanzberater treffend widerspiegelt.

Liebe Kollegen des Flossbach von Storch Research Institute

ich finde bemerkenswert und zutreffend, dass Sie mit Ihrer Umfrage, an der ich mich gerade beteiligt habe, das Thema Vertrauen in den Bereich von Markt und Regulierung stellen! Deshalb erlaube ich mir, außerhalb der Umfrage ein paar Bemerkungen zur Konkretisierung. Ich mit meinen 63 Lenzen und den mehr als 25 Jahren Tätigkeit als Finanzberater gelte bestimmt als „old scool“. Mag sein … Eines bleibt jedoch über die Zeiten jeglicher Veränderung erhalten: Die Kunden entscheiden sehr wohl mit Emotionen, aus denen sich über die Zeit das Vertrauen entwickelt.

VERTRAUEN IST DIE BASIS JEGLICHER ZUSAMMENARBEIT – NICHTS ANDERES!

Die aktuelle Regulatorik kennt kein „echtes“ Vertrauen, wie wir es über all die Jahre erarbeitet haben. Es setzt von Anfang an das MISSTRAUEN als Grundlage des „Geschäftes“ und versucht, mit bestimmten Kriterien und Kontrollmechanismen, eine „ordentliche Geschäftsabwicklung“ i.S.d. Verbraucherschutzes zu gewährleisten, in der ich nur noch der empathielose „Bote“ des Kundenwillens bin. Es wird völlig vernachlässigt, dass der Kundenwille auch Ergebnis einer vertrauensvollen und – unterstellt – erfolgreichen Zusammenarbeit ist.

Noch schlimmer: Der Kunde hat keine Chance, sich gegen diese Bevormundung bei der Verwendung SEINES Vermögens zu wehren!Verbraucherschutz und bedarfsgerechte Vermögensanlage sehen anders aus! Das viele (z.T. unnötige) Papier hilft da keineswegs weiter!“

5. Der Mangel an Vertrauen hemmt die Anlage in Finanzwerte

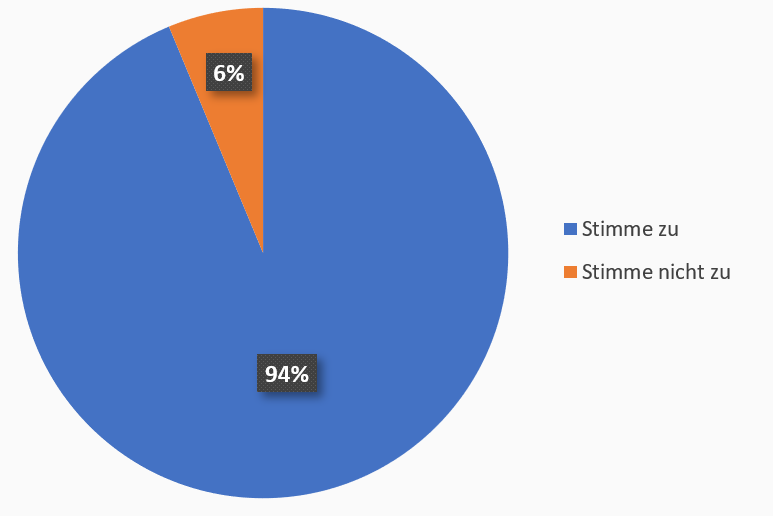

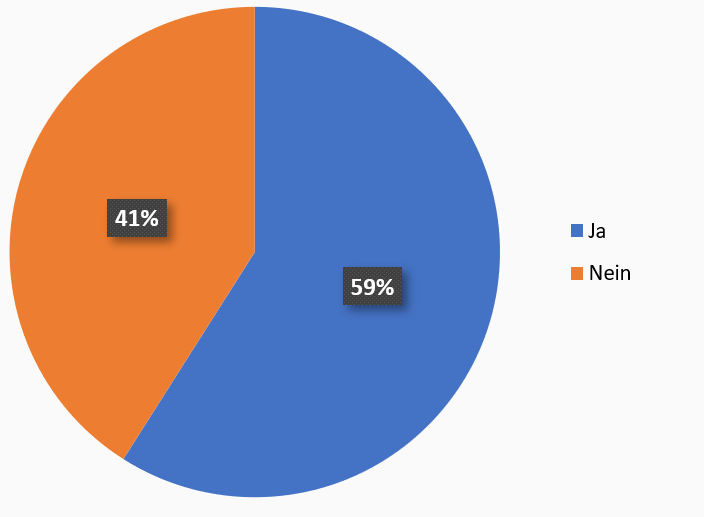

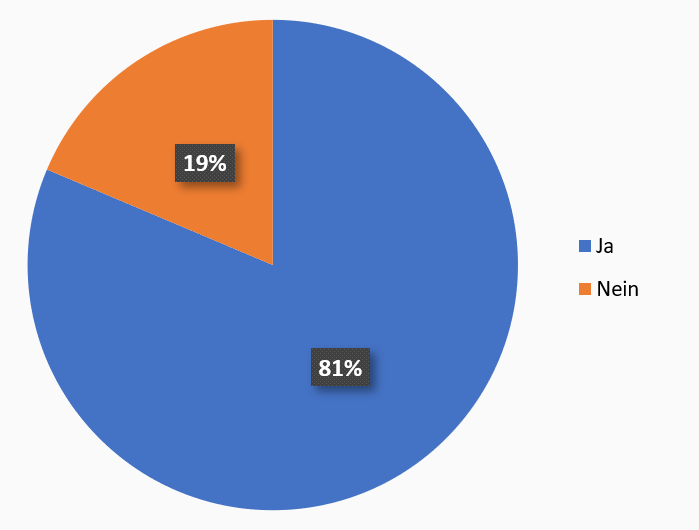

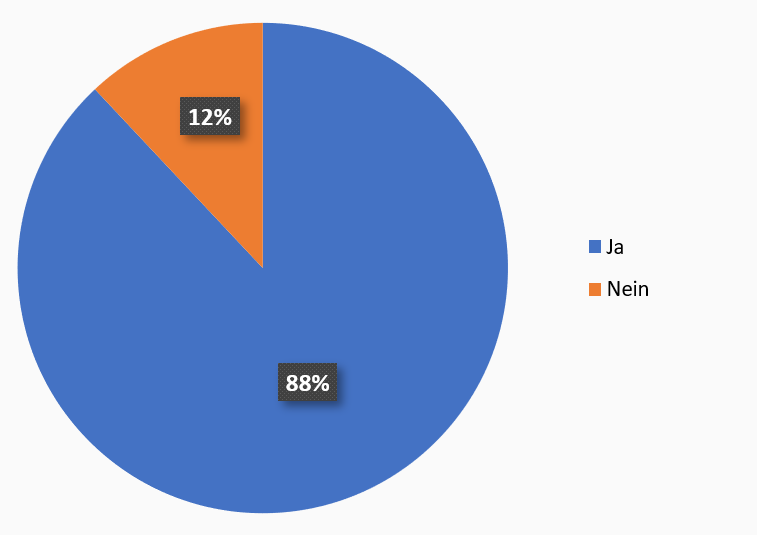

Eine wesentliche Aussage der Literatur zu den Märkten für Vertrauensgüter ist, dass Transaktionen unterbleiben, wenn kein Vertrauen herrscht. Die meisten der von uns befragten Berater sehen dies ebenso. 94 % der Berater sehen den Mangel an Vertrauen als einen sehr wichtigen Grund dafür, dass die Leute vor Finanzanlagen zurückschrecken (Antwortgrafik 9). 81 % finden, dass das Misstrauen in die Finanzmärkte seit der Finanzkrise gestiegen ist (Antwortgrafik 14). Allerdings finden nur 59 %, dass dies auch für die Finanzberatung zutrifft (Antwortgrafik 13). In Zeiten von Null- und Negativzinsen sollten sich Anleger stärker auf Aktien konzentrieren. 88 % der von uns befragten Berater meinen, dass Finanzberatung auch ein größeres Vertrauen in diese Anlageklasse schaffen kann (Antwortgrafik 18).

6. Finanzbildung stärkt das Vertrauen

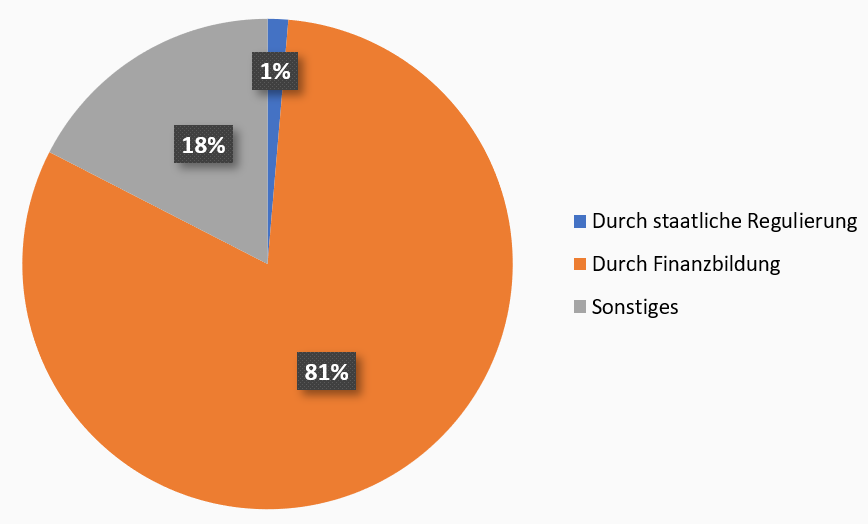

81 % der von uns befragten Berater halten Finanzbildung für ein wirksames Instrument, um das Vertrauen in Finanzanlagen zu fördern (Antwortgrafik 10). Nur 1 % setzt auf den Staat. Aber 18 % der Berater haben auch eigene Ideen. Unter den Antworten finden sich gehäuft Forderungen nach mehr Transparenz der Beratung gegenüber dem Kunden und einem positiveren Bild des Geschäfts bei Politikern und Medien.

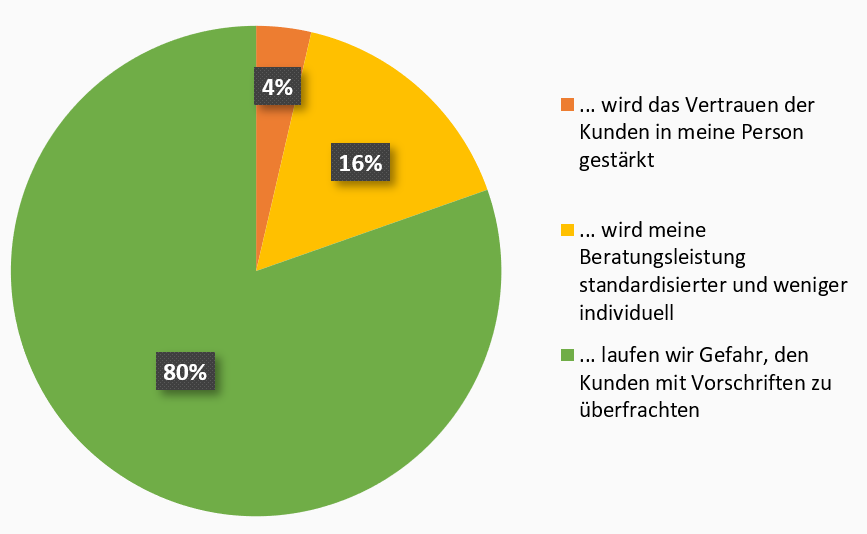

Gleichermaßen sehen 80 % der Berater die Gefahr, dass der Kunde durch den regulatorischen Anlegerschutz mit Vorschriften überfrachtet wird (Antwortgrafik 11). 16 % glauben, dass dadurch die Beratungsleistung standarisiert wird und weniger individuell gestaltet werden kann. Nur 4 % sehen in der Regulatorik einen Beitrag zur Stärkung des Vertrauens des Kunden in den Berater.

7. Fachliche Mindeststandards und ethische Verpflichtung sind beide gleich wichtig.

Kompetenz und ethisches Verhalten spielen eine wichtige Rolle in der Analyse von Märkten für Vertrauensgütern. 78 % der von uns befragten Berater halten beides für gleich wichtig (Antwortgrafik 12). 15 % halten fachliche Mindeststandards für wichtiger, während nur 3 % eine ethische Verpflichtung für wichtiger halten. 4 % sprechen sich weder für das eine noch das andere aus.

8. Berater vertrauen bei Aktien- und Rentenanlagen in aktive Fondsmanager

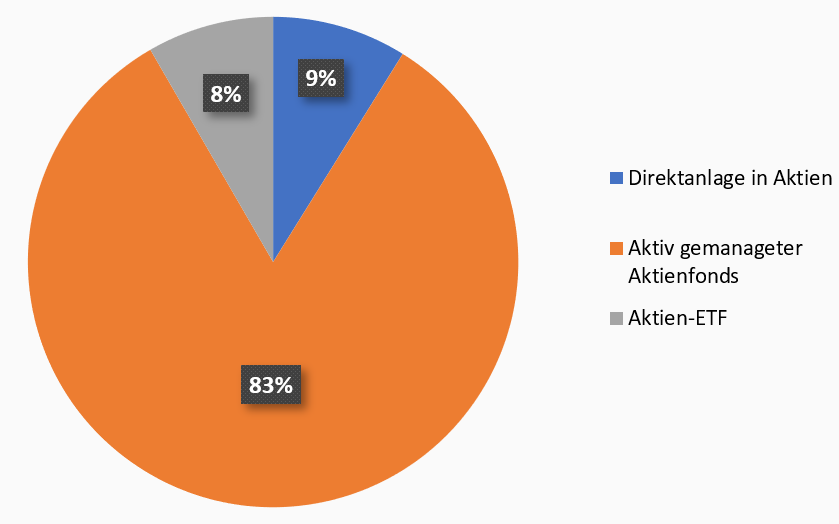

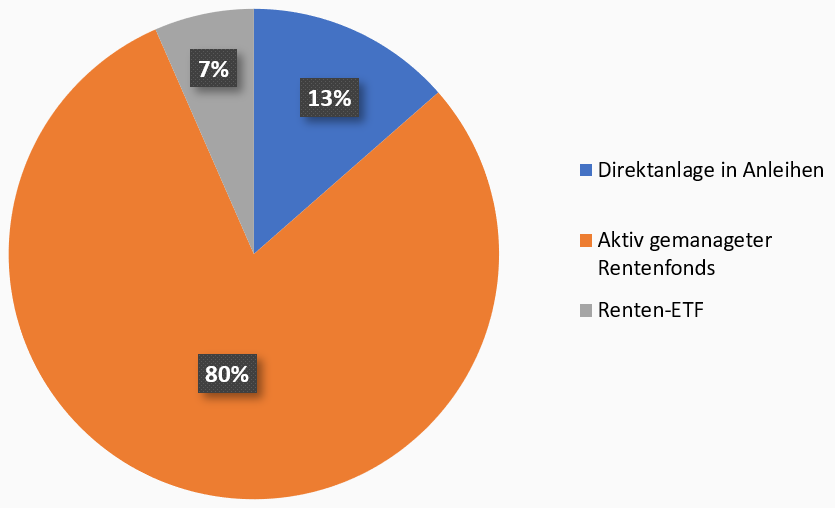

Wir haben die Berater gebeten, ihren Blick auch auf die Produkte zu richten, in die sie selbst für ihre Kunden vertrauen. Dabei finden wir, dass im Aktienbereich 83 % der Berater auf aktiv gemanagte Aktienfonds setzen (Antwortgrafik 17). Ungefähr gleichauf rangieren direkte Aktienanlagen (9 %) und Exchange Traded Funds (8 %). Ähnlich verteilen sich die Antworten zur Frage nach Rentenanlagen. 80 % vertrauen aktiv gemanagten Rentenfonds und 13 % der Direktanlage in Anleihen (Antwortgrafik 19). Nur 7 % glauben an ETFs. Eine Rolle hierbei dürfte natürlich gespielt haben, dass über Provisionen entlohnte Berater am Kauf ihrer Kunden von aktiv gemanagten Aktienfonds mehr verdienen als von Einzelaktien oder ETFs.

9. Berater setzen vor allem auf die Performance und Betreuung von Fondsanbietern

60 % der von uns befragten Berater halten die Performance eines Fondsanbieter für sehr wichtig und weitere 39 % für wichtig (Antwortgrafik 20). Die Betreuung durch den Anbieter war für 47% sehr und weitere 42 % wichtig. Dagegen spielt die Marke des Anbieters eine geringere Rolle. 35 % halten sie für weniger wichtig.

Im Gegensatz zu Erfahrungsgütern kann der Käufer die Eignung eines Vertrauensguts zur Befriedigung seiner Bedürfnisse vor (und vielfach sogar nach) dem Kauf nicht beurteilen. Die wissenschaftliche Forschung hat gezeigt, dass Märkte für Vertrauensgüter einer besonderen Ordnung bedürfen, um gut zu funktionieren. Die Finanzberatung ist ein Vertrauensgut. Vergleicht man das tatsächliche Anlageverhalten der deutschen Sparer mit dem aus Sicht eines jeden Experten angemessenen, muss man leider feststellen, dass der Markt für Finanzberatung in Deutschland nicht gut funktioniert. 1716 Finanzberater haben uns Auskunft gegeben, an was das liegen und wie man diesen Markt verbessern könnte. Aus den Ergebnissen der Umfrage haben wir neun Thesen abgeleitet. Daraus ergeben sich drei wesentliche Botschaften:

(1) Mangelndes Vertrauen in Finanzanlagen ist das größte Hemmnis für ein den Sparern Nutzen bringendes Anlageverhalten.

(2) Das kommunizierte Selbstbild der Finanzberater offenbart das Vorhandensein einer gemeinsamen Wertgrundlage. Die Notwendigkeit, auf das Vertrauensproblem einzugehen wird explizit und implizit anerkannt. Unter diesen Voraussetzungen ist eine Selbstorganisation jenseits staatlicher Regulierung in größerem Umfang möglich, als dies bisher erkannt wird.

(3) Fachliche Kompetenz und ethische Selbstverpflichtungen von Finanzberatern sind weitaus besser geeignet, Vertrauen herzustellen, als staatliche Regulierungen zum Anlegerschutz.

Die Einschätzung von Anbietern von Vertrauensgütern können natürlich kein vollumfängliches Bild für die Funktionsweise des Markts bieten. Dazu sind auch Umfragen unter Käufern und Experimente zu Marktabläufen nötig. Aber die Einschätzung durch Anbieter kann unter Berücksichtigung ihrer Grenzen die Erkenntnisse aus anderen Untersuchungen abrunden. Wir hoffen, dass unsere Studie dazu einen Beitrag liefert.

Anhang: Finanzdienstleistungen als Vertrauensgut

Fragebogen für Vertriebspartner der FvS AG

Frage 1: Welcher der Aussagen würden Sie eher zustimmen?

a. Vertrauen ist bei meiner Tätigkeit sehr wichtig, denn meine Kunden erwarten, dass ich meine Urteilskraft bestmöglich im Kundeninteresse einsetze.

b. Vertrauen ist bei meiner Tätigkeit nicht so wichtig, denn meine Kunden haben genügend Kenntnisse, um die von mir getätigte Empfehlung eigenständig zu bewerten.

a. Vertrauen ist bei meiner Tätigkeit im Laufe der letzten 10 Jahre wichtiger geworden, denn meine Kunden erwarten immer mehr, dass ich meine Urteilskraft einsetze.

b. Vertrauen ist bei meiner Tätigkeit in den letzten 10 Jahren weniger wichtig geworden. Heute bringen meine Kunden tendenziell eher genügend eigene Kenntnisse mit, um selbst zu einem Urteil zu kommen. Ich verstehe mich heute mehr als vor 10 Jahren als Unterstützer und Bestätiger.

a. Performance: (1) sehr wichtig, (2) wichtig, (3) weniger wichtig

b. Marke: (1) sehr wichtig, (2) wichtig, (3) weniger wichtig

c. Betreuung: (1) sehr wichtig, (2) wichtig, (3) weniger wichtig

a. Erhalt des Anlagevermögens?

b. Steigerung des Anlagevermögens?

c. Bessere Performance als der Marktdurchschnitt?

a. nach einem absoluten Verlust über zwei Quartale?

b. nach einem absoluten Verlust über ein Jahr?

c. nach einem absoluten Verlust über drei Jahre?

a. nach einer schlechteren Performance über zwei Quartale?

b. nach einer schlechteren Performance über ein Jahr?

c. nach einer schlechteren Performance über drei Jahre?

a. nach einer schlechteren Performance über zwei Quartale?

b. nach einer schlechteren Performance über ein Jahr?

c. nach einer schlechteren Performance über drei Jahre?

a. Die staatliche Regulierung des Finanzbereichs ist sehr wichtig, damit mir Kunden vertrauen.

b. Die staatliche Regulierung des Finanzbereichs ist weniger wichtig als andere Faktoren, damit mir Kunden vertrauen.

c. Die staatliche Regulierung ist hinderlich für das Vertrauen meiner Kunden

a. Stimme zu

b. Stimme nicht zu

a. durch staatliche Regulierung?

b. durch Finanzbildung?

c. Sonstiges?

a. … wird das Vertrauen der Kunden in meine Person gestärkt.

b. … wird meine Beratungsleistung standardisierter und weniger individuell.

c. … laufen wir Gefahr, den Kunden mit Vorschriften zu überfrachten.

a. Beide sind wichtig.

b. Ein fachlicher Mindeststandard ist wichtiger als ein Ethikzertifikat.

c. Ein Ethikzertifikat ist wichtiger als ein fachlicher Mindeststandard.

d. Beide sind unnötig.

a. Ja

b. Nein

a. Ja

b. Nein

a. Ja

b. Nein

a. Ja.

b. Nein, die Kunden vertrauen mehr dem robo-advising.

c. Nein, die Kunden vertrauen mehr in die persönliche Beratung.

a. Direktanlage in Aktien

b. Aktiv gemanagter Aktienfonds

c. Aktien-ETF

a. Ja

b. Nein

a. Direktanlage in Anleihen

b. Aktiv gemanagter Rentenfonds

c. Renten-ETF

a. Performance: (1) sehr wichtig, (2) wichtig, (3) weniger wichtig

b. Marke: (1) sehr wichtig, (2) wichtig, (3) weniger wichtig

c. Betreuung (1) sehr wichtig, (2) wichtig, (3) weniger wichtig

a. 18-29

b. 30-39

c. 40-49

d. 50-59

e. >60

a. Männlich

b. Weiblich

c. Divers

a. 0-5 Jahren

b. 5-10 Jahren

c. 11-20 Jahren

d. >20 Jahren

Akerlof, George (1970) The Market for “Lemons”: Quality Uncertainty and the Market Mechanism, Quarterly Journal of Economics, Vol. 84, S. 488-500.

Darby, Michael; Karni, Edi (1973) Free Competition and the Optimal Amount of Fraud, The Journal of Law & Economics, Vol 6, No.1 S. 67-88.

Dulleck, Uwe; Kerschbamer, Rudolf; Sutter, Matthias (2011) The economics of credence goods: on the role of liability, verifiability, reputation and competition”, American Economic Review, Vol. 101, S. 526-555.

Dulleck, Uwe; Kerschbamer, Rudolf; Sutter; Matthias (2015) How Social Preferences Shape Incentives in (Experimental) Markets for Credence Goods, The Economic Journal, S. 393-616

Gottschalk, Felix (2017) Essays on Credence Goods Markets with Applications to Health Care and Financial Advice, Doctoral Thesis, ETH Library, abrufbar unter doi.org/10.3929/ethz-b-000235915.

Hackethal, Andreas; Inderst, Roman (2012) Wie lässt sich Kundennutzen der Anlageberatung steigern? Policy Letter.

Inderst, Roman (2011) Consumer Protection and the Rule of Advice in the Market for Retail Financial Services, Journal for Institutional and Theoretical Economics, Vol. 164, S.4-21.

Inderst und Ottovani (2012) Financial Advice, Journal of Economic Literature, Vol. 50, S.494-512.

Kerschbamer, Rudolf; Sutter, Matthias (2017) The Economics of Credence Goods – A Survey of Recent Lab and Field Experiments, CESifo Economic Studies, S. 1-23.

Mimra, Wanda; Rasch, Alexander; Waibel, Christian (2016) Price competition and reputation in credence goods markets: Experimental Evidence, Games and Economic Behavior, Vol. 100, S. 337-352.

Stringham, Edward; Boettke, Peter (2004) Brokers, Bureaucrats and the Emergence of Financial Markets, Managerial Finance, Vol. 30, Issue 2, S. 57-71.

1 Wir danken unseren Kollegen, darunter insbesondere Julia Biesel und Markus Hutter für ihre Hilfe bei der Durchführung der Umfrage zu dieser Studie.

2 Der Kunde kann sich in der Regel kein Urteil darüber bilden, ob ihm ein Finanzberater ein Produkt verkauft, weil es seine Bedürfnisse befriedigt oder der Finanzberater daran verdient.

3 Aus diesem Grund werfen manche Konsumenten der Presse vor, gefälschte Nachrichten („fake news“) oder Fakten („fake facts“) zu verbreiten und verunglimpfen sie als „Lügenpresse“.

4 Das Design der Experimente wird aus historisch beobachtbaren Marktorganisationen abgeleitet. Das Experiment bietet den Vorteil, dass dabei bestimmte Organisationsmerkmale kontrolliert verändert und die Reaktion der Marktteilnehmer auf diese Veränderung zurückgeführt werden können.

29.11.2018 - Gesellschaft & Finanzen

Rechtliche Hinweise

Die in diesem Dokument enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen des Verfassers zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Ansicht und die Zukunftserwartung des Verfassers wider. Die Meinungen und Erwartungen können von Einschätzungen abweichen, die in anderen Dokumenten der Flossbach von Storch SE dargestellt werden. Die Beiträge werden nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. (Mit diesem Dokument wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet). Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen ist ausgeschlossen. Die historische Entwicklung ist kein verlässlicher Indikator für die zukünftige Entwicklung. Sämtliche Urheberrechte und sonstige Rechte, Titel und Ansprüche (einschließlich Copyrights, Marken, Patente und anderer Rechte an geistigem Eigentum sowie sonstiger Rechte) an, für und aus allen Informationen dieser Veröffentlichung unterliegen uneingeschränkt den jeweils gültigen Bestimmungen und den Besitzrechten der jeweiligen eingetragenen Eigentümer. Sie erlangen keine Rechte an dem Inhalt. Das Copyright für veröffentlichte, von der Flossbach von Storch SE selbst erstellte Inhalte bleibt allein bei der Flossbach von Storch SE. Eine Vervielfältigung oder Verwendung solcher Inhalte, ganz oder in Teilen, ist ohne schriftliche Zustimmung der Flossbach von Storch SE nicht gestattet.

Nachdrucke dieser Veröffentlichung sowie öffentliches Zugänglichmachen – insbesondere durch Aufnahme in fremde Internetauftritte – und Vervielfältigungen auf Datenträger aller Art bedürfen der vorherigen schriftlichen Zustimmung durch die Flossbach von Storch SE.

© 2024 Flossbach von Storch. Alle Rechte vorbehalten.