12.06.2023 - Studien

Die Unsicherheit über das zukünftige Zinsniveau bleibt weiterhin hoch. Wie können sich Anleger vor Kursverlusten auf Grund steigender Zinsen schützen?

Die steigenden Zinsen des Jahres 2022 haben Aktionären bereits einiges abverlangt. Während die US Federal Reserve über das Jahr hinweg die Leitzinsen um 4,25 Prozentpunkte anhob, fiel der Aktienindex S&P 500 während des Jahres 2022 um 18,1 Prozent.

Viele Aktionäre hat der Preisverfall kalt erwischt, obwohl die Anhebung der Leitzinsen angesichts der bereits im Jahr 2021 aufgekommenen Inflation zumindest im Nachhinein alles andere als überraschend kam. Wie können sich Anleger davor schützen, nicht erneut kalt erwischt zu werden oder gar davon profitieren? Wo lauern Risiken, falls die Zinsen noch weiter ansteigen sollten?

In den vergangen Monaten haben wir uns im Flossbach von Storch Research Institute diesem Thema gewidmet. In einer ersten Studie zeigte mein Kollege Christof Schürmann, dass die gestiegenen Zinsen schwer auf Unternehmen lasten, da die Finanzierungskosten sich zu teilen versiebenfacht haben.1 In einer zweiten Studie warfen meine Kollegen Pablo Duarte und Sven Ebert einen Blick darauf, wie sich Inflationserwartungen auf unterschiedliche Branchen niederschlagen.2 Technologie- und Immobilienaktien erlitten höhere Kursabschläge, während Aktien des Energiesektors Anlegern Schutz vor steigender Inflation und somit auch steigenden Zinsen boten.

Diese Studie führt die Reihe mit einem dritten Beitrag fort und zeigt auf, wie man den Einfluss von Zinsveränderungen auf einzelne Aktien abschätzen kann.

Hierfür greift diese Studie auf das Konzept der Duration zurück, welche in der Risikosteuerung von Anleiheportfolios zum ein-mal-eins jedes Portfoliomanagers gehört. Die Duration beschreibt die zeitliche Struktur der zukünftigen erwarteten Zahlungen eines Wertpapiers. Die Kennzahl kann genutzt werden, um abzuschätzen, wie anfällig der Preis eines Wertpapiers auf Grund des Zinseszinseffekts für Veränderungen im Zinsumfeld sind. Anhand der Duration lässt sich so identifizieren, welche Unternehmen auf Grund der erwarteten Free Cashflows stärker und welche schwächer unter einer Anhebung des Zinsniveaus leiden würden.

Unter der Annahme eines einfachen Discounted Cashflow Modells (DCF) entspricht die Aktienduration dem Kehrwert der Free Cashflow-Rendite. Die Aktienduration lag für die Unternehmen des S&P 500 in den vergangenen zehn Jahren im Mittel bei 18,8 Jahren. Während Wachstumsunternehmen tendenziell eine höhere Duration aufweisen, liegt sie bei Unternehmen mit gesättigtem Wachstums niedriger. Zum Vergleich: Für Unternehmensanleihen lag sie im gleichen Zeitraum im Mittel bei 7,3 Jahren.

Die Aktienduration kann erklären, warum Aktien unterschiedlich stark auf Veränderungen des Zinsumfeldes reagieren. Wenn sich beispielsweise zwei Aktien zum Jahresbeginn 2022 um 13 Jahre in der Duration unterscheiden (entspricht einer Standardabweichung), so steht dies in Verbindung mit einem Unterschied in der Kursrendite in den folgenden zwölf Monaten von 12,1 Prozentpunkten, die in Verbindung mit der Anhebung des Zinsniveaus gebracht werden kann. Das Unternehmen mit der höheren Duration fiel entsprechend stärker im Preis. Für den Zinsanstieg in den Jahren 2016/2017 fiel der Unterschied in der Kursreaktion mit 4,7 Prozent geringer aus. Im darauffolgenden Zinsverfall (Sep. 2019 bis Sep. 2020) profitierten Aktien mit einer hohen Duration von einer Rendite, welche 15,3 Prozent oberhalb der Rendite auf Aktien niedriger Duration lag.

Die Resultate dieser Studie legen nahe, dass in der Erwartung eines sich erneut veränderndem Zinsumfelds die Duration als Hilfsmittel zum Risikomanagement in Aktienportfolios herangezogen werden könnte, um die Titel auf ihre Zinssensitivität zu durchleuchten.

Allerdings leidet die Kennzahl unter nicht unerheblichen Problemen in der Anwendung. Zur Berechnung der Aktienduration müssen vereinfachende Modellannahmen getroffen werden, was schnell dazu führen kann, dass die Duration Werte annimmt, welche ökonomisch unplausibel erscheinen. Hinzu kommt die am Aktienmarkt herrschende hohe ökonomische Unsicherheit über zukünftige Erwartungen, die Eingang in die Berechnung finden und für zusätzliche Unsicherheit sorgen.

Wie andere Portfoliosteuerungskennzahlen auch sollte die Aktienduration lediglich als Indikation gesehen werden, um abzuklopfen, wo in Erwartung eines sich veränderndem Zinsumfelds etwaige Risiken lauern könnten. Ein gesunder, kritischer kaufmännischer Ansatz sollte stets Kern der Portfoliosteuerung und des Risikomanagements sein.

Die Duration eines Wertpapiers gibt den gewichteten durchschnittlichen Zeitpunkt der Zahlungen aus einem Wertpapier an den Anleger an. Das Konzept ist bereits 95 Jahre alt und geht auf den kanadischen Ökonom Frederick Macaulay zurück.3 Die Gewichtung der Zeitpunkte erfolgt anhand der Barwerte der zukünftigen Zahlungen. Je höher die Duration ist, desto später ist mit den Zahlungen aus dem Wertpapier zu rechnen.

Die Duration einer Null-Kupon Anleihe ist identisch mit ihrer Restlaufzeit, da der Rückzahlungszeitpunkt der einzige Zahlungszeitpunkt der Anleihe ist. Beträgt dagegen bei einer Anleihe mit zehnjähriger Restlaufzeit der Kupon 5 Prozent und der Marktzins 1 Prozent, sinkt die Duration auf 8,4, da nun jedes Jahr Zahlungen in Höhe von 5 Prozent des Nennwerts anfallen, die mit dem Marktzins von 1 Prozent auf ihren Barwert diskontiert werden. Im Allgemeinen gilt, dass die Duration je höher ist, desto länger die Laufzeit ist. Ebenfalls gilt, dass sie bei gegebener Laufzeit und Marktzins mit steigendem Kupon fällt.

Die Duration kann genutzt werden, um abzuschätzen, wie empfindlich der Preis eines Wertpapiers oder eines Portfolios auf Änderungen von Zinssätzen reagiert. Je höher die Duration eines Wertpapiers ist, desto stärker reagiert der Preis des Wertpapiers auf Veränderungen im Zinsumfeld. Bei einer hohen Duration entfällt ein größerer Teil des Barwerts auf Zahlungen, die in der ferneren Zukunft liegen, wodurch sich bei einer Veränderung im Zinsumfeld der Zinseszinseffekt stärker bemerkbar macht. Steigt im obigen Beispiel die Marktrendite um einen Prozentpunkt, ist zu erwarten, dass der Preis der Anleihe um rund acht Prozent fällt.4

Im Risikomanagement von Portfolios mit festverzinslichen Wertpapieren nimmt die Duration einen zentralen Platz ein, da die zukünftigen Zahlungen in der Regel hinreichend sicher und die Diskontsätze bekannt sind. Anhand der Duration können Risiken gemäß den Erwartungen über Veränderungen im zukünftigen Zinsumfeld gesteuert werden.

Verschiebungen an den Zinsmärkten haben jedoch nicht nur auf Anleihenmärkten einen hohen Einfluss, sondern bewegen auch die Aktienmärkte. Auf einen Anstieg im Zinsumfeld reagieren Aktien in der Regel mit einem Kursverfall. Die kausalen Kanäle sind dabei vielfältig. Ein Anstieg des Zinsumfeldes führt zu geringeren Barwerten zukünftiger Zahlungen. Daneben können steigende Zinsen auch eine Verschiebung investierter Gelder von Aktien- zu Anleihemärkten verursachen, da durch höhere Verzinsungen das Rendite-Risiko-Profil von Anleihen gegenüber Aktien sich verbessert hat. Grundsätzlich ist auch entscheidend, was der Grund für den Zinsanstieg war, da das Zinsniveau mit den volkswirtschaftlichen Wachstumserwartungen korreliert. Hat sich das Zinsniveau beispielsweise auf Grund einer aufgekommenen Inflation wie im Verlauf der vergangenen zwei Jahre erhöht, so ist dies zu Teilen als ein schlechtes Signal für die Höhe der zukünftigen erwarteten Zahlungsströme zu interpretieren und je nach Branche und Marktstellung des Unternehmens in unterschiedlicher Höhe zu sehen. Ebenso wirkt sich eine Veränderung im Zinsumfeld auf bilanzierte und nicht bilanzierte Vermögenswerte (bspw. Goodwill, Pensionslasten oder sonstige Reserven) aus, die gegebenenfalls einer Neubewertung unterzogen werden müssen und zu Wertverlusten führen können.

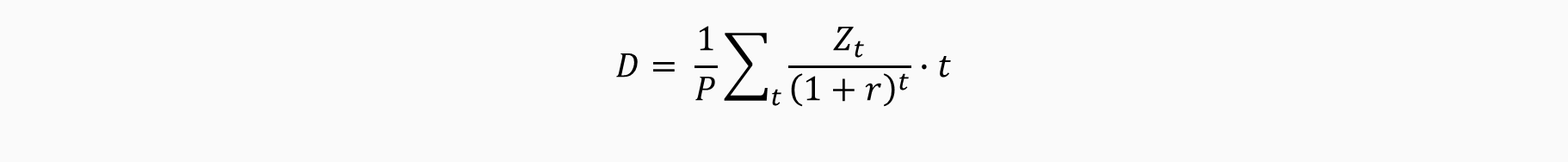

Um die Duration zu berechnen, summiert man die zukünftigen Zahlungszeitpunkte auf und multipliziert sie dabei mit dem Barwert der erwarteten Zahlungen der jeweiligen Zeitpunkte. Anschließend normiert man das Resultat mit der Summe aller Barwerte, die dem Preis des Wertpapiers entspricht. Als Resultat erhält man eine zeitliche Angabe, bspw. in Jahren.5

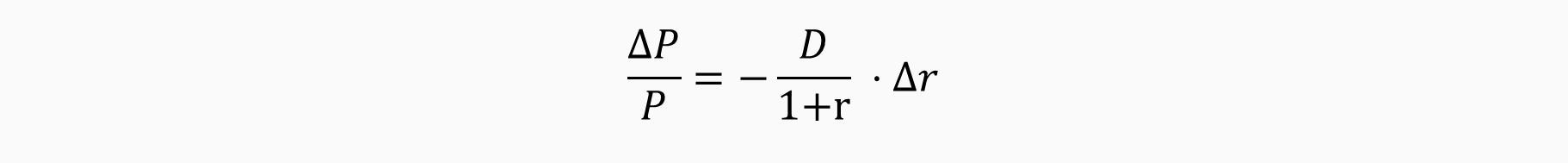

Möchte man abschätzen, wie sich der Preis eines Wertpapiers verändert, wenn sich der Zins ändert, so kann man die erste Ableitung des Preises nach dem Zins heranziehen. Formt man die Ableitung geschickt um, so ergibt sich die Veränderung des Preises P als Funktion der Duration D:

Die linke Seite der Gleichung gibt die relative Veränderung des Preises an, wenn man auf der rechten Seite für Δr eine Veränderung des Zinses einsetzt. Die Preisveränderung wird maßgeblich durch die Duration D und den Zinssatz r bestimmt. Aus der obigen Gleichung ist direkt zu erkennen, dass je größer die Duration D ist, desto stärker ist die Preisreaktion auf eine Veränderung des Zinses r.

Die Gleichung ist mathematisch nur als Annäherung zu verstehen, da der Zusammenhang zwischen Preis und Diskontsatz nicht linear ist. Je größer der Zinsanstieg ist, desto ungenauer wird die Schätzung.

Das Verhältnis von Duration und Zins D/(1+r) wird als modifizierte Duration bezeichnet. Die modifizierte Duration weicht dabei nur geringfügig von der Duration ab. Besonders in Zeiten niedriger Zinsen, als r nahe null lag,lag die Abweichung nur in niedrigen einstelligen Prozentbereich.

Wendet man das Konzept der Duration auf Aktien an, steht man zunächst vor dem Problem, dass im Gegensatz zu den meisten festverzinslichen Wertpapieren bei Aktien weder die Höhe noch die Zahlungszeitpunkte bekannt sind und Schätzungen derer mit einer hohen Unsicherheit verbunden sind. Daher müssen vereinfachende Annahmen getroffen, um der Probleme Herr zu werden.

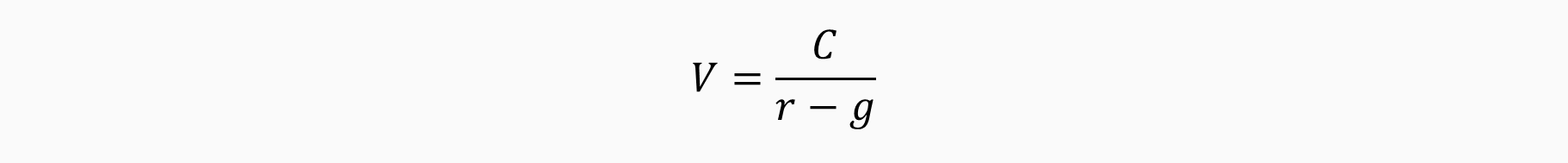

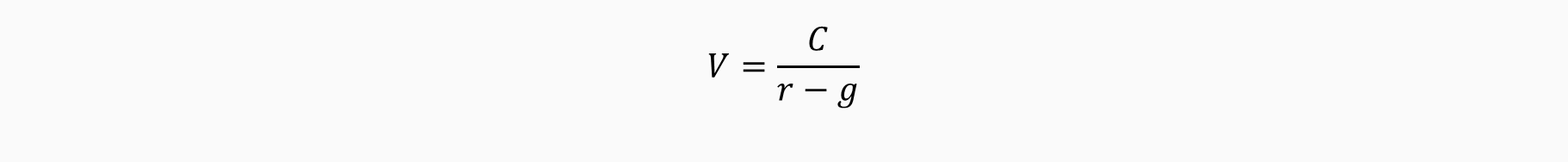

Den Ansätzen von Mullins (2020) und Dechow et at. (2002) folgend nutzt diese Studie zur Bestimmung zur Modellierung des Marktwerts des Eigenkapitals eines Unternehmens ein einfaches Discounted-Cashflow-Modell (DCF): Das Flow-to-Equity-Modell. Der Marktwert eines Unternehmens entspricht dem Barwert einer ewigen wachsenden Rente in Form eines Free Cashflows to Equity, der mit einem über die Zeit konstanten risikoadjustierten Zinssatz diskontiert wird. Der Marktwert V lässt sich gegeben des Cashflows C und derer Wachstumsrate g wie folgt beziffern:

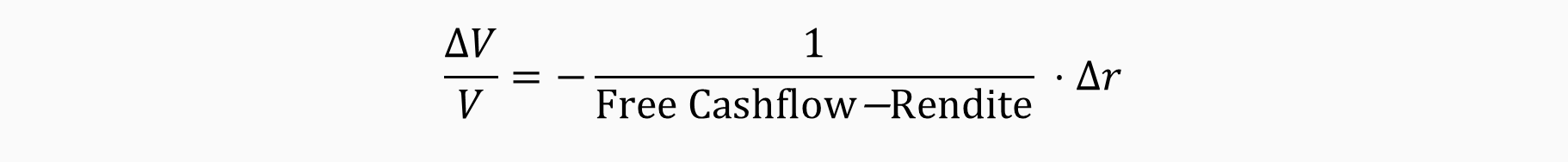

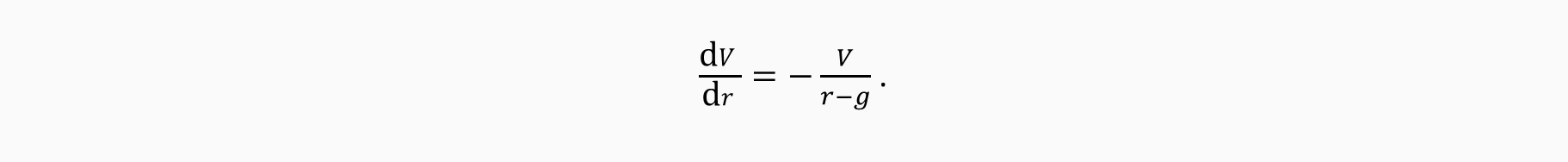

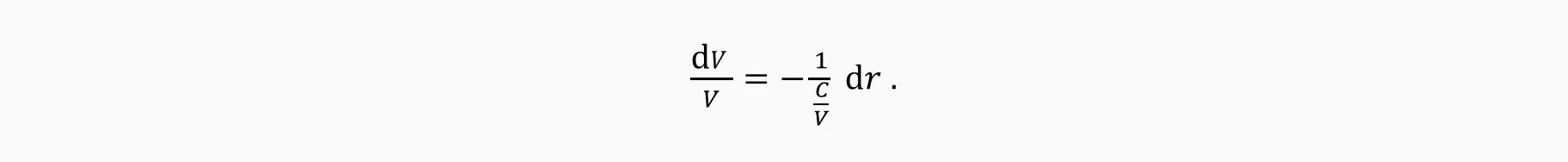

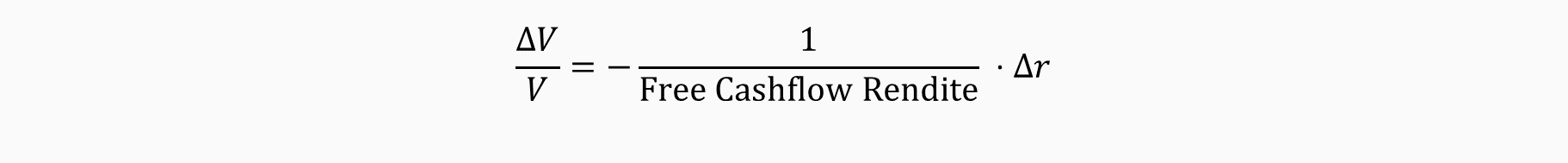

Möchte man die Zinssensitivität des Marktwerts in diesem einfachen Modell bestimmen, leitet man die Gleichung nach r ab und formt sie geschickt um. Die modifizierte Duration ergibt sich so als Inverse des Verhältnisses von Free Cashflow und Marktwert (C/V), genannt Free Cashflow-Rendite:

Für eine Ausführliche Herleitung siehe Fußnote 6.6

Die so berechnete modifizierte Duration bezieht sich auf den Eigenkapitalwert des Unternehmens und kann als Schätzung der Aktienduration aufgefasst werden.

Der Vorteil der so hergeleiteten Kennzahl ist, dass die Schätzung mit wenigen Daten berechnet werden kann. Beispielsweise ist keine Bestimmung des risikoadjustierten Diskontsatzes (Eigenkapitalkosten) und der Wachstumsrate notwendig, da sie in der Free Cashflow-Rendite schon enthalten sind. Zudem birgt das einperiodige Modell den Vorteil, dass keine Cashflow-Schätzungen herangezogen werden müssen, die auf einem Prognosehorizont von über einem Jahr beruhen, welche häufig nicht verfügbar oder mit einer hohen Schätzungenauigkeit verbunden sind.

Nachteilig hingegen ist, dass die Modellannahmen die Realität stark vereinfachen und diverse Einflussfaktoren nicht berücksichtigt werden. Beispielsweise werden keine differenzierten Annahmen über den zukünftigen Verlauf der Cashflows getroffen.

Beginnt man die obige Herleitung mit einem einfachen Dividend-Discount-Modell (DDM) anstellt des DCF-Modells, kann man die Duration mithilfe der Dividendenrendite beschreiben. Da ein DDM nur sehr eingeschränkt nutzbar ist, um einen Unternehmenswert herzuleiten, kann der Modellansatz verbessert werden, in dem man zusätzlich Aktienrückkäufe berücksichtigt, um den Wert einer Aktie zu bestimmen. Anhand dieses erweiterten Ansatzes erhält man die modifizierte Duration einer Aktie als die Inverse der Dividenden- und Aktienrückkaufrendite.

Der Fokus der Studie liegt auf den Unternehmen des S&P 500 Aktienindex, Stand März 2023, in dem Zeitraum von Januar 2013 bis April 2023. Die Dividenden- und Aktienrückkaufsrendite entstammt Macrobond und ist auf Indexebene verfügbar. Mittels Refinitiv wurden Daten zu Inflation und zu Zinssätzen erhoben. Bloomberg entstammen unternehmensspezifische Daten zur Marktkapitalisierung, Dividenden, Renditen und Schätzungen des Free Cashflows. Da nicht zu allen Unternehmen des S&P 500 die geforderten Werte verfügbar sind, schwankt die Anzahl der monatlichen unternehmensspezifischen Beobachtungen zwischen 291 im Januar 2013 und 408 im März 2023.

Zusätzlich wurde die Untersuchung auf Unternehmen eingeschränkt, die eine positive Free Cashflow-Rendite aufweisen, da sich ansonsten die vereinfachenden Modellannahmen zu einer ökonomisch nicht plausiblen negativen Duration führen würden. Zusätzlich führt ein kleiner, aber positiver Cashflow-Forecast zu einer extrem hohen Duration, welcher sich nicht weiter mit den anschließend genutzten linearen Schätzmethoden behandeln lässt. Daher wurde eine obere Grenze von 75 Jahren für die Duration gewählt und alle Beobachtungen, die darüber liegen ausgeschlossen. Die Ergebnisse sind qualitativ vergleichbar, wenn man statt des Auslassens, den Unternehmen eine Duration von 75 Jahren vergibt.

Die untere Abbildung zeigt die Schätzung der Duration für die S&P 500 Unternehmen in verschiedenen Versionen.

Die auf der Free Cashflow-Rendite basierende modifizierte Aktienduration liegt zwischen 17 und 25 Jahren und im Median bei 18,8 (siehe Abb. 1). Ein Zinsanstieg um 100 Basispunkte (entspricht einem Prozentpunkt) verursacht im Median ein Absinken der Aktienkurse um 18,8 Prozent. Zu Beginn des Zeitraumes ist der geschätzte ökonomische Effekt etwas geringer, während der Corona Pandemie im Jahre 2020 am höchsten. Grund für die hohe modifizierte Duration während der Pandemie war die Tatsache, dass die Marktwerte stärker als die erwarteten Cashflows für die kommenden zwölf Monate gefallen waren.

Nutzt man die Dividenden- und Aktienrückkaufsrendite zur Berechnung der modifizierten Duration, befindet sich die Schätzung bis zum Jahr 2020 auf vergleichbarem Niveau. Sie steigt mit Ausbruch der Coronapandemie deutlich stärker an, da Unternehmen kurzfristig die Dividenden gekürzt und die Aktienrückkäufe nahezu vollständig eingestellt worden sind. Die modifizierte Duration verdoppelt sich so von 17,6 auf 34,6 innerhalb zehn Monaten. Als im Frühjahr 2021 Dividendenzahlung und Aktienrückkäufe wieder aufgenommen wurden, sank die Duration wieder auf das vorangegangene Niveau ab. Die starken Schwankungen werden durch die vereinfachende Modellannahme begünstigt, da die aktuellen und kurzfristig erwarteten Dividendenzahlungen und nicht die langfristigen Erwartungen der bestimmende Parameter sind.

Die geschätzte Duration von Unternehmensanleihen7 liegt über den betrachteten Zeitraum zwischen 6,8 und 9,3 Jahren und im Median bei 7,3. Den Hochpunkt erreicht die Anleihenduration ebenfalls während der Coronapandemie, welches jedoch weniger auf eine Veränderung in der erwarteten Höhe und zeitlichen Zahlungsstruktur wie bei den Aktien zurückzuführen ist, sondern eher auf die abgesenkten Leitzinsen und damit einhergehenden fallenden Anleihenrenditen.

Die Duration sollte im Querschnitt der Unternehmen Hinweise auf Unterschiede in der Kursreaktion bei Veränderungen des Zinsumfelds geben. Hierfür betrachten wir vier exemplarische Zeiträume. Die Zeiträume wurden so gewählt, dass mit ihnen unterschiedliche Veränderungen im Zinsumfeld abgedeckt werden.

Der erste Zeitraum (April 2014 bis April 2015) fällt in das Niedrigzinsumfeld, in dem sich weder die Leit- noch die Marktzinsen nennenswert bewegten. Im zweiten Zeitraum (Juli 2016 bis Juli 2017) hob die Federal Reserve den Leitzins an und die Marktzinsen legten ebenfalls in vergleichbarer Höhe zu. Der dritte Zeitraum umfasst die Rückkehr auf das Niedrigzinsniveau bedingt durch den Ausbruch der Coronapandemie. Leit- und Marktzinsen fallen auf historsiche Tiefstände zurück. Der vierte Zeitraum fällt in den Zeitraum der steigenden Inflation, worauf hin die Leitzinsen über vier Prozentpunkte und die Marktzinsen um rund drei Prozentpunkte anstiegen. Alle Zeiträume umfassen zwölf Monate.

Für das erste Zeitfenster, indem es keine nennenswerten Veränderungen im Zinsumfeld gab, kann die Aktienduration nicht die Renditeunterschiede im Querschnitt der Unternehmen erklären. Die Korrelation zwischen Aktienrenditen und Aktienduration ist statistisch nicht von null verschieden und dem entsprechend kann durch eine lineare Regression der Rendite auf die Duration kein statistischer Zusammenhang gefunden werden und somit auch kein ökonomischer.

Im zweiten Zeitfenster, in dem Leit- und Anleihezinsen zulegen und parallel dazu auch der Aktienmarkt anstieg, steht die Duration in einem inversen Verhältnis zur Rendite. Statistisch betrachtet fällt die Rendite gering aus, wenn zu Beginn des Zeitraumes die Aktienduration hoch war. Eine Erhöhung der Duration um eine Standardabweichung (9,8 Jahre) im Querschnitt der Aktien führt zu einer Minderung der Rendite um -4,3 %.

Im dritten Zeitfenster fallender Zinsen ist die Aktienduration positiv mit der Aktienrendite korreliert. Je höher die Duration zu Beginn des Zeitraums war, desto höher fiel auch die Rendite aus. Der gemessene Effekt ist statistisch signifikant und ökonomisch bedeutend stärker als im zweiten Zeitraum ausgeprägt.

Zuletzt ist zu sehen, dass im vierten Zeitraum, indem die Zinsen kräftig ansteigen, Duration und Rendite wieder in einem negativen Verhältnis zueinanderstehen. Der Anstieg der Duration um eine Standardabweichung im Querschnitt der Unternehmen führt zu einer -12,1 Prozentpunkte geringen Rendite.

Die obigen Auswertungen zeigen, dass die erwartete zeitliche Struktur von Zahlungsströmen bei Veränderungen im Zinsumfeld in einem Zusammenhang mit der Rendite steht. In Zeiten steigender Zinsen schneiden Aktien, bei denen ein größerer Anteil des Barwerts auf Zahlungsströme in ferne Zukunft entfallen, schlechter ab. Fallen Zinsen hingegen ab, profitieren diese Aktien.

Die Ergebnisse bleiben erhalten, wenn man die Zeiträume verschiebt, solange die Veränderungen der Rahmenbedingungen vergleichbar sind. Auch die Länge der betrachteten Zeiträume kann ausgeweitet werden, ohne dass die Ergebnisse direkt verschwinden. Während oben stets Zeiträume von zwölf Monaten betrachtet wurden, lässt sich der Zeitraum auch verkürzen, jedoch nicht beliebig. Bei einer Betrachtung von nur wenigen Monaten überlagern kurzfristige Kursschwankungen auf Grund von unternehmensspezifischen Ereignissen den gesuchten Zusammenhang.

Die Aktienduration kann als Anhaltspunkt für die Stärke der Kursreaktion einer Aktie auf eine Veränderung im Zinsumfeld betrachtet werden und Portfoliomanagern helfen, den Aktienanteil ihres Aktienportfolios auf Zinssensitivität zu durchleuchten. Mit der Duration kann auch die Beobachtung von Duarte und Ebert (s.o.) erklärt werden, dass Technologie- und Immobilienaktien unter den Zinserhöhungen im Jahr 2022 stärker litten als andere: Ihre Free Cashflow-Rendite ist im Schnitt niedriger und ihre Duration daher höher. Dagegen ist die Rendite im Energiesektor höher und die Duration geringer, so dass der negative Zinseffekt kleiner war als der durch diese Aktien gewährte Inflationsschutz. Die Betrachtung der Duration rundet auch die Analyse von Schürmann ab (s.o.), in der die Belastung der Unternehmen durch hohe Schulden im Fokus stand. Je höher die Schulden, desto mehr steigt der Schuldendienst bei steigenden Zinsen. Der Free Cashflow fällt, die Duration steigt und der Aktienpreis reagiert sensibel auf steigende Marktzinsen.

Allerdings ist die Kennzahl fehleranfällig, da zu der hohen ökonomischen Unsicherheit in Bezug auf die zukünftigen Zahlungsströme zusätzlich eine hohe Modellunsicherheit in Form von stark vereinfachenden Annahmen kommt. Zu teilen kann man den Problemen entgegnen, wenn man ein DCF-Modell mit mehreren Zeitpunkten nutzt. Jedoch vergrößert sich so die ökonomische Unsicherheit, da Cashflow-Prognosen mit wachsendem Zeithorizont qualitativ schlechter werden und in der Breite aller Unternehmen eines Portfolios gegebenenfalls sogar gar nicht verfügbar sind.

Da derzeit wieder die Narrative über steigende und fallende Zinsen konkurrieren, sollten Anleger die Duration der verschiedenen Anlageklassen in ihren Portfolios im Auge behalten. Dabei sind nicht nur Aktien und Anleihen von Interesse, die Duration kann für alle Anlageklassen, die Zahlungsströme erzeugen, wie bspw. Immobilien, beziffert werden.

1 Schürmann: „Zins & Börse: Ein Schnaps zu viel?“, Flossbach von Storch Research Institute, Mai 2023.

2 Ebert und Duarte: “Wie sensitiv reagieren Aktienrenditen auf Veränderungen des makroökonomischen Umfelds?“, Flossbach von Storch Research Institute, Mai 2023.

3 Die Kennzahl der Duration wurde 1938 in dem Werk „Some Theoretical Problems Suggested by the Movements of Interest Rates, Bond Yields, and Stock Prices in the United States since 1856” (Columbia University Press for the NBER, NY) von Frederick R. Macaulay vorgestellt.

4 Die erwartete Preisveränderung beträgt 8,3 % und wird berechnet als Duration geteilt durch Summe von Marktzins und eins ( 8,4 / 1,01 = 8,3 ).

5 Die Formel zu Berechnung der Duration D lautet

,wobei P der Preis und Zt die Zahlung zum Zeitpunkt t ist.

6 Herleitung der Duration:

In einem einperioden-DCF-Modell (Flow to Equity) mit ewigem konstantem Wachstum ist der Marktwert des Eigenkapitals V der Barwert der ewigen wachsenden Rente C, die mit dem risikoadjustierten Diskontfaktor r gegeben der Wachstumsrate g diskontiert wird.

C entspricht dem „Free Cashflow to Equity“.Die Ableitung des Marktwerts V nach der Diskontfaktor r ergibt sich unter Anwendung der Kettenregel und Substitution von V als

Nach Umstellung und Substitution von r-g=C/V erhält man

Da C/V die Free Cashflow-Rendite darstellt, entspricht die modifizierte Duration dem Inversen der Cashflow-Rendite. Die Zinssensitivität kann dem entsprechend wie folgt approximiert werden

7 Die den Statistiken zugrundeliegenden Unternehmen sind verschieden (S&P 500 bei Aktien und Dow Jones bei Anleihen).

Rechtliche Hinweise

Die in diesem Dokument enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen des Verfassers zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Ansicht und die Zukunftserwartung des Verfassers wider. Die Meinungen und Erwartungen können von Einschätzungen abweichen, die in anderen Dokumenten der Flossbach von Storch SE dargestellt werden. Die Beiträge werden nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. (Mit diesem Dokument wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet). Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen ist ausgeschlossen. Die historische Entwicklung ist kein verlässlicher Indikator für die zukünftige Entwicklung. Sämtliche Urheberrechte und sonstige Rechte, Titel und Ansprüche (einschließlich Copyrights, Marken, Patente und anderer Rechte an geistigem Eigentum sowie sonstiger Rechte) an, für und aus allen Informationen dieser Veröffentlichung unterliegen uneingeschränkt den jeweils gültigen Bestimmungen und den Besitzrechten der jeweiligen eingetragenen Eigentümer. Sie erlangen keine Rechte an dem Inhalt. Das Copyright für veröffentlichte, von der Flossbach von Storch SE selbst erstellte Inhalte bleibt allein bei der Flossbach von Storch SE. Eine Vervielfältigung oder Verwendung solcher Inhalte, ganz oder in Teilen, ist ohne schriftliche Zustimmung der Flossbach von Storch SE nicht gestattet.

Nachdrucke dieser Veröffentlichung sowie öffentliches Zugänglichmachen – insbesondere durch Aufnahme in fremde Internetauftritte – und Vervielfältigungen auf Datenträger aller Art bedürfen der vorherigen schriftlichen Zustimmung durch die Flossbach von Storch SE.

© 2024 Flossbach von Storch. Alle Rechte vorbehalten.