26.05.2023 - Studien

Veränderungen der Inflationserwartungen beeinflussen direkt und über die Zins- und Konjunkturerwartungen die Aktienrenditen. Anhand der Impulsantwortfunktionen eines VAR-Modells zeigen wir, dass ein sprunghafter Anstieg der Inflationserwartungen die Rendite des Gesamtindex sowie des IT-Sektors negativ beeinflusst, während ein Absinken für positive Renditen sorgt. Dagegen erhöhen steigende Inflationserwartungen die Renditen des Energiesektors und fallende vermindern sie. Basiskonsumgüter reagieren grundsätzlich wenig auf Schwankungen der Inflationserwartungen. In der Betrachtung historischer Kurse finden wir die Ergebnisse des Modells bei negativen Inflationsschocks wieder. Wir stellen die Funde in den Kontext der jüngeren Entwicklungen am Finanzmarkt und leiten Handlungsoptionen für die Portfoliosteuerung ab.

Nach der großen Finanzkrise der Jahre 2007/08 hat die expansive Geldpolitik der Zentralbanken die Finanzmärke beflügelt. Niedrige Zinsen und die Ausweitungen der Zentralbankbilanzen haben allerdings kaum geholfen, die Inflationsziele zu erreichen. Lange blieb die Inflation aus Sicht der Zentralbanken zu niedrig. Mit der unerwarteten Rückkehr der Inflation seit Mitte 2021 mussten die Zentralbanken ihre Geldpolitik restriktiver gestalten und gleichzeitig versuchen, die Kollateralschäden höherer Zinsen zu begrenzen. Die Kapitalmärkte erlebten seitdem große Korrekturen. Rezessionsängste und die Ungewissheit bezüglich der Entwicklung der Inflation erhöhten die Volatilität und belasteten die Bewertung von Aktienportfolien. Glauben Marktteilnehmer die Inflation sei besiegt und Zinssenkungen wären wieder möglich, steigen die Aktienkurse, wie im ersten Quartal 2023, erneut.

Es bleibt festzuhalten: der Einfluss makroökonomischer Faktoren auf die Finanzmärkte steht aufgrund hoher Inflationsraten und positiver Zinsen nach vielen Jahren wieder im Fokus der Finanzmarktnarrativen. Aufgrund von Geldüberhang (Mayer 2022) und demographischem Wandel (Ebert 2023), wird diese Diskussion vermutlich auch erstmal nicht wieder von der Agenda verschwinden.

Wir untersuchen den Einfluss von Veränderungen des makroökonomischen Umfelds auf Renditen im Aktienmarkt anhand eines VAR-Modells. Konkret schätzen wir aus dem Modell wie stark die Renditen des S&P 500 und deren Branchen auf einen exogenen Schock in verschiedenen Makrovariablen wie der Inflation und dem kurzfristigen Zins reagieren. Abschließend untersuchen wir, inwieweit sich die Zusammenhänge des VAR-Modells in historischen Kursentwicklungen empirisch wiederfinden und simulieren Portfolios mit verschiedenen Makro-Sensitivitäten.

Unterm Strich reagieren die Aktienrenditen insbesondere auf Schocks der Inflationserwartungen. Der Gesamtindex reagiert mit negativen Renditen auf steigende Inflationserwartungen, vor allem weil der IT-Sektor stark negativ reagiert. Der Energiesektor reagiert dagegen positiv, kann aber den negativen Effekt des IT-Sektor nicht kompensieren. Basiskonsumgüter sind so gut wie nicht sensitiv auf Inflations-Schocks. Die Entwicklungen der Aktienkurse der letzten zwei Jahre bestätigen dies.

Eine Senkung des Zinses würde eine kurzfristige Rally im IT- und Immobiliensektor verursachen. Diese wäre allerdings schnell vorbei, weil die Inflation dadurch erneut befeuert wird und infolgedessen die Renditen wieder belastet.

Während ältere Arbeiten meist die tatsächlichen makroökonomischen Variablen wie das BIP-Wachstum oder das Wachstum eines Verbraucherpreisindex verwenden (siehe z.B. Ang et. al, 2012), arbeiten wir wie Esakia und Goltz (2022) mit Markterwartungen. Der Grund ist, dass Marktakteure nach vorne schauen und Marktpreise sich anhand der zur Verfügung stehenden Informationen und zugehörigen Narrativen bilden (Kleinheyer und Mayer, 2020). Die Erwartungen der Entwicklung makroökonomischer Variablen können aus den Preisen von festverzinslichen Wertpapieren abgeleitet werden. So nutzen wir als Variable der Inflationserwartung beispielsweise die Breakeven-Inflation, d.h. den Unterschied in der Rendite inflationsindexierter und nominaler Staatsanleihen. Unsere Analyse konzentriert sich aufgrund der hohen Liquidität und der Verfügbarkeit von Daten auf den US-amerikanischen Markt.

Die Finanzmarktvariablen, die für uns die Erwartungen über das makroökonomische Umfeld abbilden sind folgende:

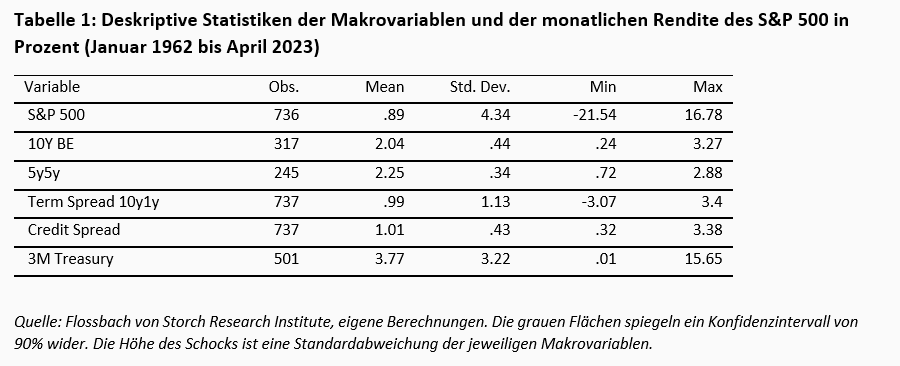

Die grundlegenden Eigenschaften der verwendeten Makrovariablen zeigt Tabelle 1:

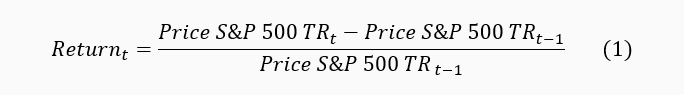

Die Statistiken der ersten Zeile basieren auf der Monatsrendite des S&P 500:

mit t in Monaten. Das Kürzel TR steht für Total Return, also Preisveränderungen des S&P 500 inklusive Dividenden. Die durchschnittliche monatliche Rendite des S&P 500 zwischen Januar 1962 und April 2023 betrug 0,89%, d.h. annualisiert circa 11%. Die Schwankungen sind allerdings groß: Von September bis Oktober 1974 gab es mit 16,78% die höchste monatliche Rendite und zwischen September und Oktober 1987 mit minus 21,54% die niedrigste.

Die Makrovariablen sind für unterschiedliche Zeiträume verfügbar und schwanken in kleinerer Dimension. So bewegten sich bspw. die Breakeven Inflation (10Y BE) zwischen 0,24% im Dezember 2008 und 3,27% im April 1997 und der kurzfristige Zins (3M Treasury) zwischen 0,01% im Dezember 2011 und 15,6% im September 1981.

Ergebnisse verschiedener linearer Regressionen bestätigen unsere Wahl eines VAR-Modells für die Analyse. Erstens zeigen multivariate Regressionen, die die bivariaten Regressionen von Esakia und Goltz (2022) erweitern, dass die Ergebnisse dieses Ansatzes verzerrt sind, insbesondere, weil sie das endogene Zusammenspiel der Variablen nicht berücksichtigt. Zweitens zeigen Regressionen über rollierende Zeitfenster, dass der Zusammenhang zwischen den Variablen nicht konstant über die Zeit ist und dass die Historie der Variablen eine relevante Rolle spielt (siehe Appendix A1). Beides können wir mit einem Vektorautoregressionsmodell, kurz VAR-Modell, explizit modellieren.

Mit einem VAR-Modell werden alle Variablen als potenziell voneinander abhängig modelliert. Jede Variable wird von ihrer eigenen Vergangenheit sowie der Historie der anderen Variablen erklärt. Das Zusammenspiel aller Variablen ist somit explizit modelliert in unserem Fall bedeutet dies, dass sich Makrovariablen und Indexrendite untereinander als Teil eines Systems über die Zeit gegenseitig beeinflussen. Konkret verwenden wir die Breakeven-Inflation und den Term-Spread als Indikatoren für die Erwartungen über Inflation und Konjunktur. Außerdem nehmen wir in das Modell die Renditen dreimonatiger US-Staatsanleihen als Indikator für kurzfristige Zinsen und den Credit-Spread als Ausdruck der Risikoaufschläge des Marktes für schlechte Bonität auf.

Unser VAR-Modell ist also ein System mit fünf Gleichungen, wobei die Rendite und jede Makrovariable jeweils in einer Gleichung auf der linken Seite und ihre eigene Vergangenheit sowie die vergangenen Werte aller anderen Variablen auf der rechten Seite stehen. Wir schätzen das Modell in Levels auf Basis von Monatsdaten. Wir verwenden insgesamt 12 Lags, d.h. die Historie des letzten Jahres und berücksichtigen somit mehr als nur die unmittelbare Vergangenheit.

Die Ergebnisse bestätigen zunächst, dass das Modell richtig spezifiziert wurde: Alle Variablen nehmen aufeinander Einfluss. Ein Granger-Causality Test, der den Beitrag der Vergangenheit der anderen Variablen und ihrer Vergangenheit zur Erklärung jeder Variable im System untersucht, bestätigt die Bedeutung der Makrovariablen und ihrer Wechselwirkungen. Insbesondere in der Gleichung, in der die Rendite zur Prognose isoliert auf der linken Seite steht, leisten alle Makrovariablen auf der rechten Seite der Gleichung einen signifikanten Erklärungsbeitrag (siehe Appendix A2).

Das VAR-Modell ermöglicht die Folgen hypothetischer exogener Schocks zu modellieren. Hierfür verwendet man die sogenannte Impulsantwortfunktion. Diese verfolgt welche Auswirkungen – ceteris paribus – die exogene Veränderung einer einzelnen Makrovariable um eine Standardabweichung im Gesamtsystem auslöst. So erhält man die Renditeveränderungen über die Zeit, ausgelöst durch eine isolierte schockartige Veränderung einer einzelnen Makrovariable. Die Impulsantwortfunktion gibt dabei den Einfluss eines Schocks als Abweichung von der mittleren Rendite Monat für Monat nach Auftreten des Schocks an. Addiert man diese Einflüsse auf, hat man die kumulierte Impulsantwortfunktion CIRFt nach t Monaten.

Wir sehen also die kumulierten Effekte eines exogenen Schocks auf die monatlichen Renditen im Zeitverlauf. CIRF0 gibt den sofortigen Rendite-Effekt, CIRF1 den Gesamteffekt nach einer Periode, CIRF2 nach zwei Perioden und so weiter. Abbildung 1 zeigt die kumulierte Impulsantwortfunktion für die Rendite des S&P 500 nach Schocks der vier verschiedenen Makrovariablen. Da die Impulsantwort per Konstruktion symmetrisch ist, reicht es, positive Schocks zu untersuchen. Im Falle negativer Schocks dreht sich lediglich das Vorzeichen der Ergebnisse um.

Die blaue Linie repräsentiert die CIRFt Monat für Monat ab dem Zeitpunkt des Schocks. Die graue Fläche markiert das Konfidenzintervall für eine Irrtumswahrscheinlichkeit von zehn Prozent. Das heißt, die Wahrscheinlichkeit, dass die blaue Linie eigentlich außerhalb des grauen Bereichs liegt, beträgt zehn Prozent.

Ein positiver exogener Schock in der Veränderung der Breakeven-Inflation um eine Standardabweichung, was 44 Basispunkten entspricht, führt laut Modell zunächst zu keiner signifikanten Veränderung in den Renditen. Nach fünf Monaten sind die aufaddierten Renditen jedoch um fast vier Prozentpunkte niedriger als ohne positiven Schock, obgleich der Effekt noch nicht statistisch signifikant ist. Nach 15 Monaten sind die Renditen um knapp 11,5 Prozentpunkte niedriger als vor dem Schock; immer angenommen, es hat sich im Modell nichts anderes strukturell verändert und es sind insbesondere keine weiteren Schocks aufgetreten.

Eine unerwartete Ausweitung des Credit-Spreads von 43 Basispunkten bzw. einer empirischen Standardabweichung sorgt innerhalb von sechs Monaten für einen kumulierten negativen Effekt auf die Renditen von 7,8 Prozentpunkte. Dieser Effekt verschwindet allerdings schnell wieder. Ein Schock aus der Zinsstrukturkurve hat keinen eindeutigen Effekt über die Zeit auf die Rendite. Ein positiver Impuls aus dem kurzfristigen Zins um 32 Basispunkte (eine Standardabweichung) führt zunächst zu einem leichten kumulierten Rückgang der monatlichen Renditen um fast 90 Basispunkte, nach 15 Monaten jedoch zu einem kumulierten positiven Effekt von mehr als 5 Prozentpunkten. Die Renditen reagieren also am stärksten auf Inflations- und Zinsänderungen.

Ein Beispiel hilft, die Auswirkungen des Schocks aus der Breakeven-Inflation zu veranschaulichen: Die monatliche Rendite des S&P 500 zwischen Anfang 2009 und Ende 2019 betrug im Durchschnitt 1,22%. Würde der S&P 500 mit dieser gleichen Tendenz weiter steigen, wäre die aufaddierte monatliche Rendite fünf Monate später 6,1% (1,22% mal fünf Monate). Angenommen es ereignet sich ein positiver Schock aus der Breakeven-Inflation von 44 Basispunkten (eine Standardabweichung), wäre der kumulierte Effekt auf die Rendite nach fünf Monaten laut Impulsantwort minus vier Prozentpunkte (siehe Abbildung 1, Grafik oben links). Die aufaddierte Rendite nach fünf Monaten wäre also insgesamt 2,1% (6,1% Durchschnittsrendite minus 4% wegen des Inflationsschocks). Nach 15 Monaten wäre die aufaddierte monatliche Rendite ohne Schock 18,3% und der kumulierte Effekt des Schocks minus 11,5 Prozentpunkte. Die kumulierte Rendite nach 15 Monaten mit Schock wäre also lediglich 6,8%. Abbildung 2 zeigt diese Effekte umgerechnet in die zugehörigen Kursveränderungen des S&P 500 am Beispiel eines Schocks im Januar 2020. Den Kurs haben wir zum Zeitpunkt des Schocks auf 100 normiert.

Wächst der S&P 500 jeden Monat um 1,22%, notiert er nach 15 Monaten, aufgrund des Zinseszinseffekts, 19,95 % höher. Mit einem Schock aus der Breakeven-Inflation von einer Standardabweichung, steht der S&P 500 nach 15 Monaten, als Produkt der monatlichen Renditen unter Schock, nur 4,19 % höher.

Da das VAR-Modell ein System darstellt, in dem alle Variablen voneinander abhängen, können wir auch einen genaueren Blick auf die Auswirkungen einer Veränderung der Inflationserwartungen auf die kurzfristigen Zinsen werfen. Ändern sich die Inflationserwartungen, so reagieren auch die Zentralbanken und in der Folge der kurzfristige Zins. Die Variablen beeinflussen sich im danach gegenseitig. Abbildung 3 zeigt die Wirkung eines Schocks in der Breakeven-Inflation auf die kurzfristigen Zinsen, das heißt die 3-Monats-US-Treasury-Rendite. Der kurzfristige Zins reagiert schnell auf einen Inflationsschock und zeigt einen signifikanten Zusammenhang in den ersten 10 Monaten. Danach sind die kumulierten Effekte nicht mehr signifikant.

Die Impulsantworten der Renditen auf die Breakeven-Inflation und den kurzfristigen Zins sowie die Reaktion von Zins auf Inflation passen zu einem Muster, welches wir seit Mitte 2021, wenn auch mit etwas größerem zeitlichem Verzug, beobachten konnten: Nach einem sprunghaften Anstieg der Inflation herrschte kurze Zeit noch weiter Optimismus am Aktienmarkt. Die Inflation wurde als vorübergehend angesehen und Leitzinsanhebungen als nicht notwendig betrachtet wurden. Als die Inflation nicht nachließ, sahen sich die Zentralbanken zu Zinserhöhungen gezwungen. Mit der Ernüchterung kamen Kursverluste.

Wir betrachten nun sektorale Unterschiede und konzentrieren uns zunächst auf die Breakeven-Inflation, weil sie statistisch und ökonomisch bedeutende Resultate auf Indexebene gezeigt hat und die Zinserhöhungen der US-Notenbank Fed seit März 2022 Reaktionen auf die steigende Inflation waren. Die kumulierten Impulsantworten der Renditen der einzelnen Branchen des S&P 500 zeigen erhebliche Unterschiede (Abbildung 4).

Zunächst sticht die kurzfristig sehr positive Entwicklung des Immobiliensektors von mehr als 10% kumulierter Effekt ins Auge. Nach gut einem Jahr ist dieser jedoch bereits wieder vollständig aufgezehrt. Im ersten halben Jahr nach einem Inflationsschock kann der Immobiliensektor somit als Absicherung gegen Inflation fungieren. Sobald aber durch die Inflation induzierte Zinserhöhungen auftreten, mindert der auf Immobilienbewertungen und Kredite entstehende Druck die Renditen wieder.

Absolut betrachtet reagiert die IT-Branche am stärksten auf Veränderungen der Inflationserwartungen. Ein Anstieg der Inflationserwartungen um 44 Basispunkte (eine Standardabweichung), ergibt nach fünf Monaten einen kumulierten Effekt von minus 7 Prozentpunkten. Nach 15 Monaten addiert sich der Effekt auf minus 17,6 Prozentpunkte. Würde der Index des Technologie-Sektors wie im Durchschnitt zwischen 2009 und 2019 monatlich um 1,66% steigen, würde die aufaddierte monatliche Rendite 24,9% betragen. Mit dem Schock verringert sich diese kumulierte Rendite um 17,6 Prozentpunkte auf 7,3%.

Abbildung 5 zeigt, analog zu Abbildung 2, die Auswirkungen auf die simulierten Kursentwicklungen einzelner Sektoren des S&P 500.

Der IT-Sektor performt über 15 Monate um mehr als 21 Prozentpunkte schlechter als ohne Schock. Am anderen Ende des Spektrums befindet sich die Energie-Branche. Ein Schock in den Inflationserwartungen von 44 Basispunkten führt in unserem Modell bereits nach 4 Monaten zu einem kumulierten Effekt auf die Renditen von circa sechs Prozentpunkten. Fünfzehn Monate nach dem Schock wäre der Index 12,08% höher, ohne Schock nur 6,97%. Der Sub-Index Basiskonsumgüter bleibt weitestgehend unbeeinflusst.

Die Ergebnisse sind, wie auf Indexebene oben, konsistent mit den jüngsten Erfahrungen seit der letzten starken Veränderung der Inflationserwartungen Mitte 2021. Veränderungen im Energiebedarf benötigen Zeit und sind, wenn überhaupt nur eingeschränkt möglich. Relativ zu allen anderen Sektoren können Preissteigerungen daher am besten weitergegeben werden. Im IT-Sektor war das Bild gemischt. Zunächst wurde auf die Preissetzungsmacht insbesondere der Marktführer verwiesen und die Inflation als unproblematisch betrachtet. Nach einiger Zeit standen jedoch die auf den Anstieg der Inflation folgenden Zinserhöhungen im Mittelpunkt. Wegen der damit verbundenen Abwertung künftiger Cashflows verloren IT-Titel an Wert. Basiskonsumgüter erwiesen sich als inflationsresistent. Das zugehörige Narrativ lautete: In Zeiten hoher Inflation lässt sich zwar kurzfristig auf günstigere Produkte ausweichen. Lebensmittel werden jedoch jederzeit benötigt.

In den letzten zwei Jahren waren die Zinserhöhungen der Zentralbanken getrieben durch die Inflationserwartungen. Im Zuge der Pleite amerikanischer Regionalbanken wurde zunehmend vermutet, die Zentralbanken könnten aus Sorge um die Finanzstabilität unerwartet und unabhängig von der Inflationsentwicklung Zinssenkungen durchführen.

Diese Veränderung wäre exogen zum hier modellierten VAR-System und ihren Einfluss kann ebenfalls mit Impulsantwortfunktionen abgeschätzt werden. Die Impulsantwortfunktion der Rendite und der Breakeven-Inflation auf einen negativen Schock des kurzfristigen Zinses zeigt Abbildung 6.

Eine exogene Senkung des kurzfristigen Zinses um 32 Basispunkte (eine Standardabweichung) hätte bereits nach zwei Monaten einen positiven Effekt auf die Renditen des Energie-Sektors von fast zwei Prozentpunkten. Dieser würde allerdings innerhalb eines Jahres wieder verschwinden. Die Renditen des IT-Sektors steigen zunächst genauso stark wie die des Energiesektors, sinken jedoch ab dem achten Monat stark. Basiskonsumgüter reagieren kaum auf den Zinsschock. Der Immobiliensektor wäre nach unserem VAR-Modell sechs Monate nach einer exogenen Zinssenkung der stärkste Profiteur. Nach zehn Monaten wäre allerdings auch hier der kumulierte Effekt negativ. Der Grund ist, dass eine Zinssenkung die Inflation mittelfristig wieder befeuert. Eine kurzfristige Entlastung des Finanzmarktes hätte man sich indexweit mit langfristigem Druck auf die Bewertungen erkauft.

Wir untersuchen nun, inwieweit sich die Zusammenhänge aus dem VAR-Modell historisch belegen lassen. Aufgrund der Annahmen, dass der Schock im Modell isoliert auftritt und das System sich ansonsten strukturell nicht verändert und weil wir in realen Kursen pure exogene Schocks nicht eindeutig identifizieren können, treten in der historischen Betrachtung quantitative Abweichungen auf. Qualitativ haben die Ergebnisse aus dem VAR-Modell aber weitgehend Bestand.

Grundsätzlich erwarten wir aus der VAR-Modellanalyse, dass die Renditen des gesamten S&P 500 nach einer außergewöhnlich starken positiven Bewegung in den Veränderungen der Breakeven-Inflation niedriger sind als ohne einen solchen Schock. Notwendig wäre, dass die Bewegung in der Breakeven-Inflation „exogen“ ist und nicht nur eine Reaktion auf Bewegungen anderer Variablen. Weil das VAR-Modell Symmetrie in der Reaktion auf die Schocks annimmt, würden wir zusätzlich erwarten, dass ein gleich großer Rückgang der Veränderung der Breakeven-Inflation, also ein negativer Schock, in den folgenden Perioden zu höheren Renditen führt. Für den IT-Sektor erwarten wir ein analoges Verhalten. Im Energiesektor sollte sich ein umgekehrter Zusammenhang zeigen.

Wir messen die Levels von Inflationserwartung und Rendite. Damit besitzen die einzelnen historischen Schocks, die wir im Folgenden untersuchen, einen größeren zeitlichen Abstand zueinander als bei monatlicher Betrachtung. Somit sind die Ergebnisse besser mit Impulsantwort, die isoliert auftretende Schocks unterstellt, vereinbar. Abbildung 7 gibt einen ersten Eindruck davon wie sich die Renditen des S&P500 nach Veränderungen der Breakeven-Inflation bewegen.

Wir fokussieren uns auf außergewöhnlich starke Veränderungen der Breakeven-Inflation, die wir einen „empirischen Inflationsschock“ nennen. Ein empirischer Inflationsschock liegt vor, wenn die absolute Veränderung der Breakeven-Inflation, dargestellt durch die blaue Linie, in einem Quartal die über den gesamten Beobachtungszeitraum berechnete absolute quartärliche Durchschnittsveränderung um mehr als eine halbe Standardabweichung übersteigt. Dies entspricht einer Veränderung von mehr als 32 Basispunkten. Quartale mit „Inflationsschock“ erkennt man in Abbildung 7 daran, dass in solchen Quartalen die blaue Linie den hellblau schraffierten Bereich verlässt. Als „Reaktion“ betrachten wir die Rendite des S&P 500 in den 5 Quartalen nach einem empirischen Inflationsschock. In Abbildung 7 wird die Gesamtrendite, der auf ein Quartal folgenden nächsten fünf Quartale, mit roten Balken dargestellt.

Die negativen Schocks treten zwischen 1997 und 2001 sowie 2008 und 2020 ungefähr alle zwei Jahre auf. Die positiven Schocks konzentrieren sich auf die Zeit um die Jahrtausendwende, die Jahre 2009 und 2010 sowie die jüngere Vergangenheit seit 2020. Wir können nicht genau bestimmen welche Veränderungen exogen sind. Die sehr großen Veränderungen zwischen 2008 und 2010 erscheinen uns jedoch nicht exogen, sondern eine Reaktion auf die Verwerfungen der Finanzkrise. Die Schocks kamen in dieser Zeit aus dem Finanzsektor, nicht aus einer Änderung der Inflationserwartungen. Deshalb lassen wir diesen Zeitraum aus der Untersuchung heraus.

Wir finden in den 62 betrachteten Quartalen seit 1997 insgesamt 20 Quartale mit einem empirischen Inflationsschock. Acht davon sind positiv und zwölf negativ. Der durchschnittliche absolute empirische Schock beträgt 49,5 Basispunkte und ist damit fast identisch mit den 44 Basispunkten bzw. einer Standardabweichung aus der Impulsantwort oben, was die Ergebnisse gut vergleichbar macht. Zwischen 2011 und 2020 scheint sich tendenziell ein Gleichlauf zwischen deflationären Schocks und überdurchschnittlich positiven Renditen zu zeigen.

Die Betrachtung der Sektoren IT und Energie, zwei Sektoren mit hervorstechenden Impulsantworten im VAR-Modell, lassen ebenfalls Muster erahnen: In der IT-Branche treten positive Schocks vermehrt mit geringen oder sogar negativen zukünftigen Renditen auf. Negative Schocks scheinen höhere Renditen als der Durchschnitt nach sich zu ziehen. Im Energiesektor ist es umgekehrt (Abbildung 8).

Die optischen Eindrücke lassen sich statistisch bestätigen. Tabelle 2 zeigt die Durchschnitte der rollierenden 5-Quartals-Renditen insgesamt sowie getrennt nach positiven und negativen Inflationserwartungsschocks für den gesamten Index und für ausgewählte Sektoren. Die Zahlen entsprechen somit den roten Balken aus den Abbildungen 7 und 8.

Unterscheidet man in den einzelnen Sektoren nach positiven und negativen Schocks (vorletzte und letzte Zeile von Tabelle 2) im Vergleich zum Renditeniveau aller Perioden (erste Zeile), findet man zum Teil die Zusammenhänge aus dem VAR-Modell wieder. Das Modell prognostiziert, dass die Renditen des Gesamtindex sich in die gegengesetzte Richtung des Schocks bewegen würden. Dies gilt in der historischen Betrachtung für negative aber nicht für positive Schocks. Die Renditen des Gesamtindex sind nach einem negativen Inflationsschock deutlich höher als im Schnitt aller Perioden. Nach positiven Schocks sind die Renditen allerdings ebenfalls, wenn auch nur leicht, über der Rendite aller Perioden.

Nach Branchen ist die asymmetrische Entwicklung der Renditen nach Schocks ebenfalls zu sehen. Auf den durchschnittlichen historischen Inflationsschock sieht man im IT-Sektor bei positiver Inflation nach 5 Quartalen eine mittlere Abweichung von minus 0,2 Prozentpunkten im Vergleich zum Durchschnitt aller Perioden. Bei einem negativen Schock liegt die durchschnittliche Rendite 26,1 Prozentpunkte über der aller Perioden. Die Renditen im Energiesektor sind bei einem negativen Schock lediglich 1,3 Prozentpunkte unter dem Durchschnitt. Bei positivem Schock liegen sie jedoch 23,7 Prozentpunkte darüber. Die einfache historische Betrachtung bestätigt also die unterschiedlichen Wirkungsrichtungen der Inflation in diesen beiden Sektoren wie vom VAR-Modell prognostiziert. Die Höhe der Auswirkungen ist historisch jedoch je nach Schockrichtung unterschiedlich.

Basiskonsumgüter reagieren nahezu symmetrisch auf positive und negative Inflationsschocks und weisen überdies die gleiche qualitative Abweichung auf, wie in der Impulsantwort des VAR-Modells vorausgesagt. Zwischen positiven und negativen Schocks liegen lediglich 4,9 Prozentpunkte Unterschied in den Renditen. Die Durchschnittsrendite für die Perioden nach Inflationsschocks ist identisch mit der aller Perioden.

Verfolgt man die historische Entwicklung des S&P 500 und die Inflationserwartungen seit dem Jahr 2018 liefert unsere Analyse praktische Implikationen für die Portfoliosteuerung. Abbildung 9 zeigt die Kursentwicklung des S&P 500 sowie jeweils ohne Energie- und IT-Sektor (allesamt normiert auf 100 zum 1.1.2018). Darunter sind die Inflationserwartungen gemessen an der Breakeven-Inflation dargestellt.

Auffallend ist der stark positive Einfluss der Technologie-Werte auf den Gesamtindex. Ein Verzicht auf Aktien des IT-Sektors hätte von Anfang 2018 bis Mai 2023 zu 30 Prozentpunkten weniger Rendite im Vergleich zum Gesamtindex geführt. Die höheren Renditen rühren dabei vor allem aus der Zeit bis Ende des Jahres 2020 als die Inflationserwartungen größtenteils (weit) unter 2%, dem Mittelwert der Erwartungen bis dato lagen und die US-Notenbank Fed auf die Deflationsängste nach dem Pandemieschock im Frühjahr 2020 mit einer sehr starken monetären Expansion reagierte. Der Unterschied von 23 Prozentpunkten zwischen Index mit und ohne IT-Sektor bis Ende 2020 zeigt, wie sehr der IT-Sektor von Zeiten niedriger Inflationserwartungen und höher Liquidität profitierte und den Gesamtindex stützte.

Für den Energie-Sektor zeigt sich das umgekehrte Bild: Der Gesamtindex wurde durch den Energie-Sektor, wenn auch nur marginal, negativ beeinflusst. Stand Mai 2023 schneidet der Gesamtindex seit 2018 sechs Prozentpunkte schwächer ab als der Gesamtindex ohne Energiesektor. Insbesondere in Zeiten niedriger Inflationserwartungen und extrem hoher Liquidität bis Ende 2020 ist der Rendite hemmende Effekt des Energie-Sektors deutlich zu sehen.

Im ersten Halbjahr 2021 überschritten die CPI-Inflationsraten die 2%-Marke, das Inflationsziel der US-Notenbank Fed. Analog bewegte sich auch die Breakeven-Inflation zum ersten Mal wieder nach zwei Jahren über 2%. Das Narrativ einer vorübergehenden Inflation war zu diesem Zeitpunkt dominant. Allerdings ließen die massiven Ausweitungen der Zentralbankbilanzen und die sehr expansive Fiskalpolitik während der Corona-Pandemie vermuten, dass dieser Umstand nicht nur vorübergehender Natur sein würde (Mayer 2020). Die bis Mitte 2022 kontinuierlich steigenden Inflationserwartungen bestätigten diese Einschätzung von Seiten des Marktes. Die US-Notenbank Fed reagierte auf die seit Mitte 2021 kontinuierlich steigende Inflation schließlich ab März 2022 mit mehreren Zinserhöhungen. Wer also trotz steigender Inflationserwartungen von Mitte 2021 bis Ende 2022 ein Investment in den S&P 500 unter Ausschluss des Energie-Sektor getätigt hätte, den hätte diese Entscheidung im Vergleich zu einem Investment in den Gesamtindex 8,4 Prozentpunkte Rendite gekostet.

Der Energie-Sektor stützte den Gesamtindex in diesen 18 Monaten, trotz eines vergleichsweise geringen Sektor-Gewichts von unter 5%, in erheblichem Maße. Gleichzeitig hätte ein Verzicht auf den inflationsanfälligen IT-Sektor, zusätzlich 3,5 Prozentpunkte mehr Rendite bedeutet. Bei circa 25% Sektor-Gewicht ist dies zwar ein recht moderater Einfluss, aber nichtsdestotrotz bestätigt die jüngere Vergangenheit das Hauptergebnis unserer historischen Funde und des VAR-Modells: bei sinkenden Inflationserwartungen reagiert der Energie-Sektor negativ und der IT-Sektor positiv. Steigen die Inflationserwartungen, dreht sich das Bild jedoch um.

Weil seit dem Jahreswechsel mehr und mehr Marktteilnehmer den Kampf gegen die Inflation als gewonnen ansehen, sinken die Inflationserwartungen und die Erwartung einer geldpolitischen Expansion verfestigt sich. Seit Januar 2022 ist eine erneute Umkehr der Performance auf sektoraler Ebene zu sehen (Abbildung 11).

Die Rally der IT-Titel trägt wesentlich zum Zugewinn des Gesamtindex bei. Energie-Aktien bremsen den Aufschwung. Das Bild gleicht der Phase von Anfang 2018 bis Ende 2020: Niedrige Inflationserwartungen und die damit verbundene Lockerung der Geldpolitik beflügeln Technologietitel. Energie-Titel sind unattraktiv.

Es gilt nun zu beobachten, wie lange das Narrativ der besiegten Inflation das dominierende Narrativ am Markt bleibt. Eine denkbare Weiterentwicklung scheint, dass die Zentralbanken den Leitzins aus Angst vor einer Krise im Finanzsektor senken. In dem Fall würde der Schock nicht aus den Inflationserwartungen, sondern aus den Zinsen entstehen. Unser VAR-Modell suggeriert, dass eine solche überraschende Senkung der kurzfristigen Zinsen eine kurzzeitige Erholung des IT- und Energie-Sektors verursachen würde (Abbildung 6), langfristig aber ein Wiederaufflammen der Inflation zur Folge hätte. Der Auslöser wäre dann zwar ein anderer, aber in der Folge würde die Geschichte vermutlich der Periode von Sommer 2021 bis Ende 2022 ähneln. Die Handlungsoptionen des Finanzinvestors ergäben sich dann analog zu dieser Periode.

Die jüngste Rückkehr hoher Inflationsraten über einen längeren Zeitraum bedeutete das Ende des seit über einem Jahrzehnt herrschenden makroökonomischen Umfelds niedriger Zinsen, hoher Liquidität und Deflationsängsten. Anhand des S&P 500 quantifizieren wir, den Einfluss von Veränderungen des Makroumfelds auf Aktienrenditen. Die Veränderungen des makroökonomischen Umfelds lesen wir aus den Markterwartungen, die aus den Preisen von festverzinslichen Wertpapieren abgeleitet werden, und quantifizieren den Einfluss von Veränderungen auf die Renditen des S&P 500. Die Analyse zeigt, dass Veränderungen der Inflationserwartungen das ökonomische Umfeld am meisten prägen, weil sich durch diese auch die Erwartungen für Zinsen und Konjunktur anpassen.

Impulsantwortfunktionen eines VAR-Modells zeigen, dass ein positiver exogener Schock von 44 Basispunkten (eine Standardabweichung) in den Inflationserwartungen, gemessen an der Breakeven-Inflation, die monatlichen Renditen des S&P 500 zunächst kaum beeinflusst. Im Vergleich zum Ausgangspunkt vor dem Schock addiert sich der Effekt auf die Renditen jedoch nach fünf Monaten zu fast vier Prozentpunkten und nach 15 Monaten zu 11,5 Prozentpunkten auf. War die monatliche Rendite vor dem Schock bspw. 1,22% (wie im Durchschnitt zwischen 2010 und 2019), würde sie sich nach fünf Monaten ohne Schock zu 6,1% aufaddieren. Der Schock würde dies um 4 Prozentpunkte auf 2,1% verringern. Normiert man den Index zum Zeitpunkt des Schocks auf 100 so wäre der Preis des Index 15 Monate nach dem Schock lediglich auf 104,19 gestiegen. Ohne Schock stünde er bei 119,95. Der Schock sorgt also laut VAR-Modell fünf Quartale nach einem positiven Schock der Inflationserwartungen für eine um circa 15 Prozentpunkte verringerte Performance.

Die Effekte unterscheiden sich für die verschiedenen Branchen. Der IT-Sektor reagiert am stärksten auf einen positiven Schock der Breakeven-Inflation mit einem Fall der Rendite. Der Effekt auf den Energiesektor ist umgekehrt. Der positive Schock in der Breakeven-Inflation führt zu einem kumulierten Effekt auf die monatlichen Renditen von plus 6 Prozentpunkten innerhalb von 4 Monaten. Dieser Effekt bleibt auch 15 Monate danach erhalten. Die Renditen des Index für Basiskonsumgüter bleiben weitestgehend unverändert.

Eine Zinssenkung, die nicht von Deflationserwartungen, sondern bspw. von Sorgen über die Finanzstabilität ausgelöst wäre, würde einen kurzlebigen positiven Effekt auf die Renditen haben. Am meisten würden davon der IT- und verspätet der Immobiliensektor profitieren. Weil eine Zinssenkung aber die Inflation wieder befeuert, wäre der kumulierten Effekt nach 15 Monaten insgesamt negativ.

Für Anleger bedeuten unsere Ergebnisse, dass Makrorisiken in Aktienportfolios durch eine entsprechende Diversifizierung verringert werden können. Zur Absicherung gegen einen Fall der Inflationserwartungen eignet sich eine Beimischung von Aktien des IT-Sektors. Um die Auswirkungen positiver Veränderungen der Inflationserwartungen zu nutzen, ist der Energiesektor eine Option. Basiskonsumgüter werden dagegen von Makrorisiken kaum beeinflusst.

Ang, A., Brière, M., & Signori, O. (2012): Inflation and individual equities. Financial Analysts Journal, 68(4), 36-55

Ebert, Sven (2023): „Demografie und Zinswende“, Kommentar, Flossbach von Storch Research Institute.

Enders, W. (2008): Applied econometric time series. John Wiley & Sons.

Esakia, M., & Goltz, F. (2022): Targeting Macroeconomic Exposures in Equity Portfolios: A Firm-Level Measurement Approach for Out-of-Sample Robustness. Financial Analysts Journal, 1-21.

Kleinheyer, M., & Mayer, T. (2020): Discovering markets. Quarterly Journal of Austrian Economics, 23(1), 3-32.

Lütkepohl, H. (2013): Introduction to multiple time series analysis. Springer Science & Business Media.

Mayer, Thomas (2020): Das Inflationspuzzle, Kommentar vom 09.06.2020, Flossbach von Storch Research Institute.

Mayer, Thomas (2022): Das „monetäre Phänomen“, Studie, Flossbach von Storch Research Institute.

Rechtliche Hinweise

Die in diesem Dokument enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen des Verfassers zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Ansicht und die Zukunftserwartung des Verfassers wider. Die Meinungen und Erwartungen können von Einschätzungen abweichen, die in anderen Dokumenten der Flossbach von Storch AG dargestellt werden. Die Beiträge werden nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. (Mit diesem Dokument wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet). Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen ist ausgeschlossen. Die historische Entwicklung ist kein verlässlicher Indikator für die zukünftige Entwicklung. Sämtliche Urheberrechte und sonstige Rechte, Titel und Ansprüche (einschließlich Copyrights, Marken, Patente und anderer Rechte an geistigem Eigentum sowie sonstiger Rechte) an, für und aus allen Informationen dieser Veröffentlichung unterliegen uneingeschränkt den jeweils gültigen Bestimmungen und den Besitzrechten der jeweiligen eingetragenen Eigentümer. Sie erlangen keine Rechte an dem Inhalt. Das Copyright für veröffentlichte, von der Flossbach von Storch AG selbst erstellte Inhalte bleibt allein bei der Flossbach von Storch AG. Eine Vervielfältigung oder Verwendung solcher Inhalte, ganz oder in Teilen, ist ohne schriftliche Zustimmung der Flossbach von Storch AG nicht gestattet.

Nachdrucke dieser Veröffentlichung sowie öffentliches Zugänglichmachen – insbesondere durch Aufnahme in fremde Internetauftritte – und Vervielfältigungen auf Datenträger aller Art bedürfen der vorherigen schriftlichen Zustimmung durch die Flossbach von Storch AG.

© 2024 Flossbach von Storch. Alle Rechte vorbehalten.